這也是今年繼蘭亭集勢、58同城和去哪兒網赴美國IPO之后,中概股迎來的新的上市高潮。1999—2011年期間,中國互聯網企業掀起了5波赴美上市高潮,分別是1999年——2003年 、2004年—2005年 、2007年 、2010年 和2011 年,各時期代表分別為中華網、新浪,百度,巨人,麥考林、當當網、優酷 和奇虎360。

中國最大的電子商務企業——阿里巴巴在上市地點的選擇上,因為港交所不承認合伙人制度,也存在赴美上市的可能,美國資本市場似乎成了中國互聯網企業上市的首選之地。國人難免疑惑,國內創業板已經開啟,為何優質的互聯網企業還是選擇赴美上市?

國內壁壘 美國開放

事實上,國內互聯網企業并非不想在國內上市,而是因為政策、制度等方面的制約,互聯網企業在美國上市遠比在國內上市容易。

我國法律規定,要想在滬市或者深市上市,境外資金投資電信相關企業(含互聯網在內)有非常嚴格的限制,合資企業基本上不可能獲批。但是一般國內互聯網企業在發展初期缺乏資金,傳統銀行又不會給中小企業貸款,所以最主要的資金來源是天使投資、VC或者PE,而這些機構大多以境外機構為主,如軟銀、IDG、紅杉資本等,互聯網企業從創業之初,便以中外合資為主,如阿里巴巴、騰訊等。

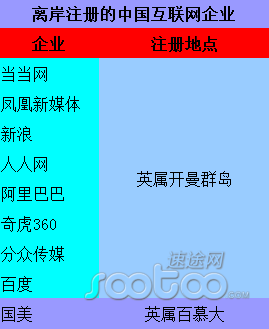

同時,為了海外機構在投資時可以不受我國外匯制度的嚴格管制,可以使順利進入和退出,國內互聯網企業普遍選擇在免稅天堂開曼、百慕大等英屬群島注冊。但是,根據A股的制度安排,這些以離岸公司方式注冊的企業,名義上屬于外資企業,在政策上無法在國內資本市場上市。

此外,在企業上市時,國內外市場的審核機制有所差異。美國資本市場上市采取的是注冊制,只要交易所同意就能上市,對于擬上市的企業只設增長門檻不設盈利門檻。也就是說,只要公司業務高速增長,即使是虧損的公司,也能在納斯達克上市。如去年底登陸美國市場的優酷,就是虧損上市并得到了投資者的狂熱追捧。

反觀國內市場,監管部門對主板、中小板、創業板設定了一套詳盡的盈利、增長硬指標,入市門檻較高。尤其是創業板,硬指標的嚴厲程度遠超美國。優酷如果要想申請在創業板上市,首先就要過盈利關。而優酷2010年第四季度財報顯示,優酷繼續虧損570萬美元。

中概股需避做空風險

一邊是海水,一邊是火焰。雖然國內互聯網企業將美國視為上市的首選地,同時美國資本市場對科技股的認可較高,但是2011年,外國做空機構頻頻針對涉嫌造假的中國在美上市企業發出亦真亦假的調查報告,至今讓國內企業記憶猶新。

2011——2012年,中概股“敗走麥城”,股價暴跌甚至被停牌,同時,美股也讓國內互聯網企業望而卻步,迅雷、神州租車等原本有意赴美上市的企業,則取消或者推遲了IPO計劃,2012年全年只有兩家中國企業在美國掛牌。

最近一次做空事件爆發于上月下旬,做空機構渾水公司發布了一份針對國內移動互聯網安全服務提供商網秦公司的報告,質疑網秦各項數據造假,甚至聲稱這家公司的價值“等于零”,建議“強烈賣出”。結果,網秦股價一路暴跌,收盤跌幅高達47.16%,市值蒸發逾5億美元。

實際上,做空機構并非只獵殺中概股,Groupop也因賬目虧損、商業模式質疑等被做空機構環顧。中概股做空的原因主要為財務造假、VIE(可變利益實體,又稱“協議控制”)架構、盈利短板等,而這些風險短期內仍難以消除。

但是針對做空機構的獵殺,不能僅以“蒼蠅不叮無縫蛋”一言蔽之,打鐵還需自身硬,以不確切、不真實的報告“渾水摸魚”的情況并非沒有。例如,分眾、展訊、新東方等就曾遭遇過類似突襲,最終幾家公司都披露了更詳盡的業績數據成功回擊了質疑。對于所有的中概股來說,只有建立一套透明的審計制度,熟悉美國上市的游戲規則,才能讓渾水之類的公司找不到可乘之機。

與中國股市不同,美國股市沒有漲停板和跌停板的限制。一個股票一天之內漲數倍乃至數十倍都不是什么新鮮事,反之,股票一天之內跌掉一半乃至十分之九也不是沒可能。

此外,集體訴訟也是中概股需要避免的。據了解,包括新東方、蘭亭集勢等在內的中概股先后遭遇美國投資者的集體訴訟。新東方遭訴訟的原因是為部分信息沒有披露給投資者,零投資人受到蒙蔽;而蘭亭集勢受到集體訴訟的原因是今年第二季度財報的公布,因其業績遠遠不及此前IPO申報材料中預期,其股價遭遇斷崖式暴跌。

]]>