內地居民在香港有兼職收入 在內地也有工資收入 需要合并繳納個人所得稅嗎?

A:舉個例子

例一

內地居民張先生被內地母公司外派到香港子公司兼任職務,2019年在內地工作期間取得工資薪金收入30萬元,任職單位預扣預繳個人所得稅17080元;2018-2019香港財政年度(2018年4月1日至2019年3月31日)在香港工作期間取得香港子公司支付的工資薪金收入折合成人民幣20萬元,張先生就其來源于香港的工資薪金所得在香港繳納的稅款折合成人民幣3萬元。假定不考慮內地和香港稅收安排因素,張先生2019年度內無其他應稅所得,可以扣除的基本減除費用6萬元、專項扣除3萬元、專項附加扣除4萬元。

解析

張先生2018-2019香港財政年度,從香港取得工資薪金收入的最后一日為2019年3月31日,所在的公歷年度為2019年,其對應的我國納稅年度為2019年度,故應與2019年度(2019年1月1日至2019年12月31日)取得的境內綜合所得合并,按境內稅法計算出個人所得稅,按規定抵免香港2018-2019財政年度的稅款后,于2020年3月1日至6月30日辦理2019年度匯算申報和境外所得抵免。

張先生應該如何辦理申報呢?

張先生可以通過個人所得稅手機APP填報個人可享受的專項附加扣除,但不可以通過個人所得稅手機APP辦理2019年度匯算申報,需要前往主管稅務機關辦稅服務廳辦理,提交以下資料:

1、《個人所得稅年度自行納稅申報表(B表)》;

2、《境外所得個人所得稅抵免明細表》;

3、在境外繳納個人所得稅的完稅證明、稅收繳款書或者納稅記錄等納稅憑證。

如本人無法前往辦稅服務廳辦理申報的,也可以委托他人辦理哦!

張先生又應該如何填寫申報表呢?

第一步:計算張先生2019年度全部境內、境外綜合所得應納稅所得額

第二步:計算張先生2019年度按照國內稅法規定計算的境內、境外綜合所得應納稅額

370,000 × 25%-31,920=60,580元

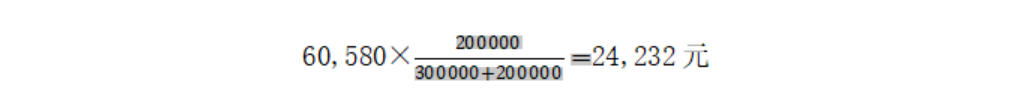

第三步:計算張先生2019年度來源于香港所得的抵免限額

由于張先生在香港實際繳納稅款為30,000元,大于可以抵免的境外所得抵免限額24,232元,因此張先生在2019年度匯算時僅可抵免24,232元,尚未抵免的5,768元可在接下來的5年內在申報從香港取得的境外所得時結轉補扣。

第四步:計算張先生2019年度應在境內繳納稅款

60,580 × 17,080 - 24,232 = 19,268元

再舉個例子

如果外派期間僅在香港子公司取得工資薪金收入,在辦理2019年度匯算時又應如何處理呢?

例二:2018年初,內地居民李先生被內地母公司外派到香港子公司任職,外派期間僅在香港任職,工資薪金均由香港子公司發放。李先生在2018-2019香港財政年度(2018年4月1日至2019年3月31日)取得工資薪金收入折合人民幣108萬元,在香港已繳納稅款折合人民幣14萬元。假定不考慮內地和香港稅收安排因素,李先生2019年度內無其他應稅所得,可以扣除的基本減除費用6萬元、專項扣除3萬元、專項附加扣除4萬元。

解析:香港2018-2019財政年度的最后一日為2019年3月31日,所在年度為2019年,其對應的我國納稅年度為2019年度,因此李先生應將香港2018-2019財政年度來源于香港的工資薪金所得,按境內稅法計算出個人所得稅,再按規定抵免香港2018-2019財政年度的稅款后,于2020年3月1日至6月30日辦理2019年度匯算申報和境外所得抵免。

第一步:計算李先生2019年度全部境內、境外綜合所得應納稅所得額

第二步:計算李先生2019年度按照國內稅法規定計算的境內、境外綜合所得應納稅額

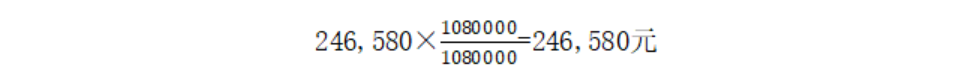

950,000 × 35% - 85,920 = 246,580元

第三步:計算李先生2019年度來源于香港所得的抵免限額 由于李先生在香港實際繳納稅款140,000元,小于可以抵免的境外所得抵免限額246,580元,按照孰低原則,可全額抵免,本期實際抵免稅額為140,000元。

第四步:計算李先生2019年度應在境內繳納稅款

246,580 - 140,000 = 106,580元