摘要 | 好戲即將上演,機(jī)遇正在招手

背景

2022年3月8日,香港特區(qū)財(cái)經(jīng)事務(wù)及庫(kù)務(wù)局(Financial Services and the Treasury Bureau)向業(yè)界專(zhuān)業(yè)團(tuán)體發(fā)出了名為Proposal to Provide Tax Concession for Family-owned Investment Holding Vehicles的公開(kāi)咨詢(xún)文件,擬對(duì)在香港經(jīng)營(yíng)的家族辦公室(Family Office,下文簡(jiǎn)稱(chēng)“家辦”)業(yè)務(wù)提供稅收豁免,從而吸引更多家辦在港設(shè)立及營(yíng)運(yùn)。

預(yù)計(jì)相關(guān)優(yōu)惠政策將從2022年4月1日生效;而新的稅務(wù)豁免則將會(huì)從2022/23課稅年度開(kāi)始施行。

現(xiàn)在,就讓我們來(lái)了解一下香港家族辦公室將來(lái)可能享受到的稅收優(yōu)惠政策,以及所需條件等具體事項(xiàng)。

稅收豁免的對(duì)象

根據(jù)咨詢(xún)文件,若符合特定的相關(guān)條件, 單一家族辦公室(Single Family Office, SFO)所管理的家族投資控股實(shí)體(Family-owned Investment Holding Vehicles, “FIHV”)從合資格交易以及附帶交易中獲取的利潤(rùn)可獲豁免繳付香港利得稅。

此外,稅務(wù)寬免亦同樣適用于家族投資控股實(shí)體所持有的特定目的實(shí)體。

所謂SFO,是指由同一家族及其家族成員(connected person)直接或間接持有、為本家族提供家族私人投資管理和其他家族事務(wù)、在香港或海外注冊(cè)并在香港實(shí)質(zhì)運(yùn)營(yíng)的私人企業(yè)(private company)。而FIHV,則是指由SFO所管理的投資控股實(shí)體。

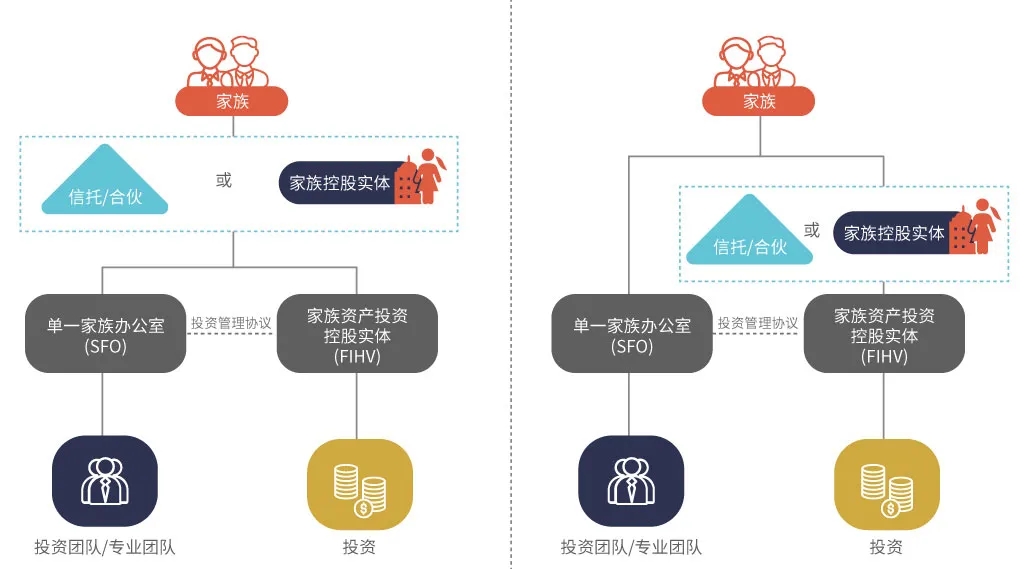

一般來(lái)說(shuō),家族可以直接或間接持有家辦,并通過(guò)家族信托和合伙制的穿透型或家族實(shí)質(zhì)控股公司兩種架構(gòu)持有FIHV。FIHV通過(guò)簽訂投資管理協(xié)議委托家辦提供服務(wù),請(qǐng)參見(jiàn)下圖:

稅收豁免的情況

需要明確的是,當(dāng)中附帶交易的收入不能高于合資格交易及附帶交易總收入的5%才可獲得免稅。請(qǐng)記住這個(gè)數(shù)字:5%!

稅收豁免的要求

- 對(duì)家族投資控股實(shí)體的主要要求

- 須為在香港或香港以外地區(qū)成立的公司、合伙或信托,其中央管理及控制亦須在香港進(jìn)行;

- 須由一個(gè)或多個(gè)屬于同一個(gè)家族(單一家族)的“關(guān)聯(lián)人士” (即家族成員)全資和實(shí)益持有。“關(guān)聯(lián)人士”的定義很寬泛,可涵蓋多代家族成員;

- 允許家族投資控股實(shí)體設(shè)立特定目的實(shí)體以持有和管理特定資產(chǎn);

- 其資產(chǎn)須由單一家族辦公室在香港進(jìn)行管理;

- 屬同一個(gè)家族資產(chǎn)架構(gòu)(涵蓋一個(gè)或多個(gè)家族投資控股實(shí)體)下所管理的資產(chǎn)平均總價(jià)值應(yīng)至少為2.4億港元;和

- 只可作為持有和管理單一家族資產(chǎn)的投資工具,不得直接從事一般商業(yè)或工業(yè)活動(dòng)或業(yè)務(wù)。

對(duì)單一家族辦公室的主要要求

- 須為在香港進(jìn)行中央管理及控制的私人公司;

- 須由單一家族全資和實(shí)益持有;和

- 不得向其他并非由單一家族所持有的家族投資控股實(shí)體提供投資管理服務(wù)。

家族投資控股實(shí)體所進(jìn)行的合資格交易

- 合資格交易的定義及涵蓋的特定資產(chǎn)范圍與現(xiàn)行的基金稅務(wù)寬免范圍類(lèi)似,應(yīng)足以涵蓋家族辦公室常見(jiàn)的投資資產(chǎn)類(lèi)型;和

- 若有關(guān)投資涉及持有香港不動(dòng)產(chǎn)或短期資產(chǎn)的私人公司,將采用目前適用于基金稅務(wù)寬免的相同測(cè)試來(lái)確定此類(lèi)投資是否符合免稅資格。

特別要求

實(shí)質(zhì)性活動(dòng)和反避稅條款

實(shí)質(zhì)性活動(dòng)要求

- 與資產(chǎn)管理相關(guān)的核心收入創(chuàng)造活動(dòng)(核心創(chuàng)收活動(dòng))須在香港進(jìn)行;和

- 每個(gè)家族投資控股實(shí)體應(yīng)(自己或通過(guò)提供服務(wù)的單一家族辦公室)在香港雇用至少兩名全職合資格的雇員進(jìn)行核心創(chuàng)收活動(dòng),并于每個(gè)年度在香港產(chǎn)生與開(kāi)展核心創(chuàng)收活動(dòng)有關(guān)而「不少于200萬(wàn)港元」的營(yíng)運(yùn)開(kāi)支。

反避稅條款

- 由同一個(gè)單一家族辦公室負(fù)責(zé)管理的家族投資控股實(shí)體數(shù)量「不得超過(guò) 50 個(gè)」;和

- 經(jīng)修改的防止迂回避稅條款 (anti-round tripping)是參照現(xiàn)行的基金稅務(wù)寬免條例中的相關(guān)條款而定立。修改后的防止迂回避稅條款不適用于(1)香港居民個(gè)人和(2)香港居民實(shí)體,但須遵守某些防止濫用措施,包括不應(yīng)通過(guò)任何安排將應(yīng)稅收入從單一家族轉(zhuǎn)移到家族投資控股工具從而獲得稅務(wù)利益。

監(jiān)管和合規(guī)報(bào)告要求

FIHV和SFO由香港特區(qū)稅務(wù)局監(jiān)管,需每年進(jìn)行年度稅收申報(bào),并保留相關(guān)文件(如受益人的股權(quán)登記、信托文件等)以被審核。

香港與新加坡家辦相關(guān)稅收政策比較

一直以來(lái),香港和新加坡在國(guó)際競(jìng)爭(zhēng)中都上演著你追我趕、互相參照的“雙城記”。

比如,在證券市場(chǎng)上,香港相對(duì)領(lǐng)先,港交所一直是全球Top5甚至Top3的熱門(mén)IPO市場(chǎng)。而新加坡則在美元基金領(lǐng)域略勝一籌,這也正是香港在2020年推出有限合伙基金(LPF)的一個(gè)重要原因。

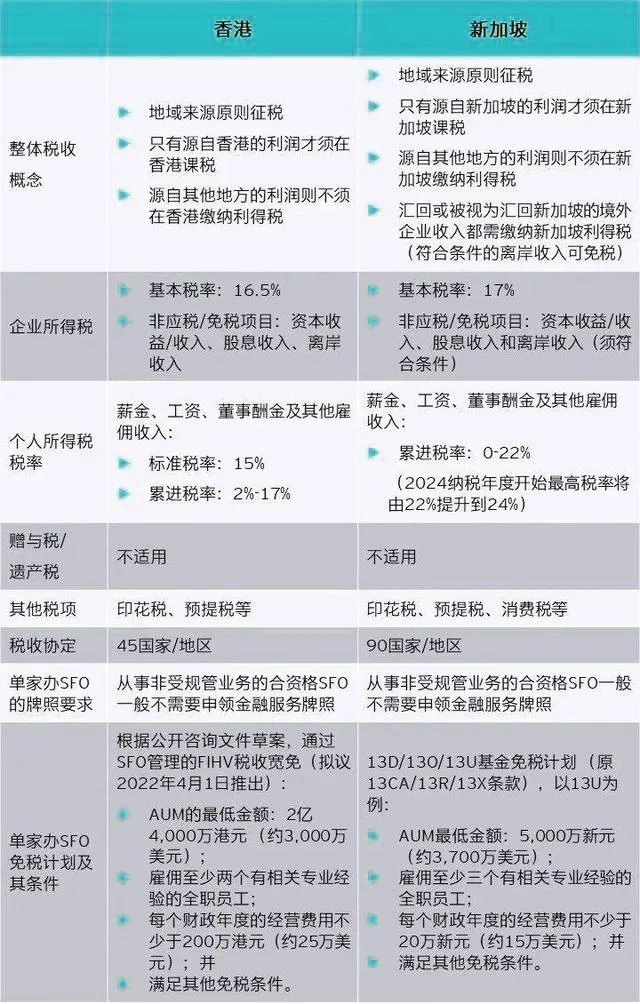

同樣地,在資產(chǎn)管理和家辦領(lǐng)域也各有優(yōu)勢(shì),香港和新加坡也吸引了不同的超高凈值人士、企業(yè)家及其家族。針對(duì)香港和新加坡為家辦所提供的稅收政策、牌照要求、免稅條件等不同方面,下述對(duì)比表格供您參考:

可以看出,香港和新加坡在家辦的稅收機(jī)制方面各有優(yōu)劣,二者的差異性并不明顯。

但是,如果您仔細(xì)對(duì)比,還是能夠感受到香港在境外利潤(rùn)征稅、企業(yè)所得稅基本稅率、SFO最低管理資產(chǎn)(Assets under Management, AUM),以及雇傭有經(jīng)驗(yàn)全職員工要求等方面的門(mén)檻略低于新加坡。

當(dāng)然,新加坡也有自己的優(yōu)勢(shì),比如,SOF在每個(gè)財(cái)政年的經(jīng)營(yíng)費(fèi)用上要求15萬(wàn)美元,而香港則不得少于約25萬(wàn)美元。

如此形勢(shì)下,香港此舉是否會(huì)像此前推出的LPF基金一樣對(duì)新加坡的家辦投資管理產(chǎn)生直接沖擊和影響呢?如有,影響又會(huì)是幾何?讓我們拭目以待!