家族信托:打破富不過三代的魔咒

|

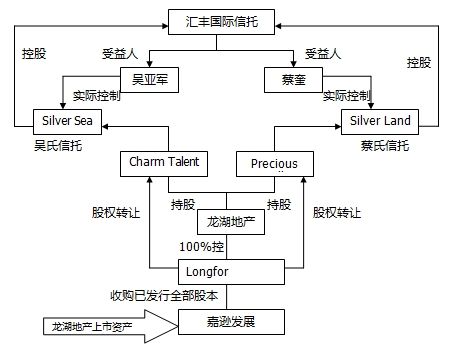

文/王延明 編輯/白琳 家族財(cái)富傳承永遠(yuǎn)是一個(gè)世界性的難題,由此富豪們出演了一幕幕的人間悲喜劇。像“霍英東后人為爭64億遺產(chǎn)對簿公堂”、“澳門賭王何鴻燊家產(chǎn)之爭”之類的話題,往往成為世人茶余飯后的談資。若在該問題上處理不當(dāng),極易引發(fā)家族成員內(nèi)斗,甚至對簿公堂,導(dǎo)致巨額財(cái)富因此大幅縮水,家族企業(yè)也可能自此一蹶不振;而財(cái)富傳承處理得好,則可以成功打破“富不過三代”的魔咒,成就家族財(cái)富和事業(yè)的百年長青。西方一些富豪家族就是通過家族信托,成功實(shí)現(xiàn)了家族財(cái)富和事業(yè)的傳承。其中,耳熟能詳?shù)募易灏蹇朔评占易濉⒍虐罴易濉⑽譅柆?沃頓家族等。 迅速積累的中國私人財(cái)富亟需家族信托 2013年8月14日,胡潤研究院和群邑智庫聯(lián)合發(fā)布了2013年中國財(cái)富報(bào)告。報(bào)告指出,截至2012年年底,除港澳臺之外的全國31個(gè)省、市、自治區(qū)中,千萬富豪(含億萬富豪及以上)人數(shù)已達(dá)105萬人,比上一年增加3萬人,增長了3%。其中的億萬富豪人數(shù)已達(dá)6.45萬人,比上一年增加1000人,增長了2%。目前,全國每1300人中有1人是千萬富豪,每2萬人中有1人是億萬富豪。而2011年全國千萬富豪和億萬富豪人數(shù)分別為102萬人和6.35萬人,2010年分別為96萬人和6萬人,2009年分別為87.5萬人和5.5萬人,增速不可謂不快。 在經(jīng)歷了30多年的財(cái)富積累期后,中國的富豪(高凈值客戶)考慮的不僅是通過各種投資方式使財(cái)富持續(xù)增值,更為重要的是尋找一種有效的方式實(shí)現(xiàn)財(cái)富和事業(yè)的傳承。對于企業(yè)主來說,這種需求尤為強(qiáng)烈。中國的私營企業(yè)中90%是家族企業(yè),資產(chǎn)在10億元人民幣以上的高凈值客戶平均年齡已經(jīng)達(dá)到了50歲,在未來5到10年內(nèi),將有300多萬家民營企業(yè)面臨財(cái)富和企業(yè)傳承問題。中國有“富不過三代”的說法;德國也用“創(chuàng)造、繼承、毀滅”(Erwerben,Vererben,Verderben)代表三代人的命運(yùn);在美國,家族企業(yè)在第二代能夠存在的只有30%,到第三代還存在的只有12%,到第四代及四代以后依然存在的只剩3%。如何實(shí)現(xiàn)財(cái)富和事業(yè)的傳承,成為現(xiàn)今中國高凈值客戶面臨的重要課題。 家族信托五大優(yōu)勢功能 實(shí)現(xiàn)家族財(cái)富靈活、安全的傳承 一個(gè)人是家族財(cái)富的主要?jiǎng)?chuàng)造者,若其突然去世,子女及配偶將面臨困境。設(shè)立家族信托可以預(yù)防這種情況,家族財(cái)富創(chuàng)造者可以根據(jù)實(shí)際需求靈活地約定各項(xiàng)條款,包含信托期限、收益分配條件和方式,以及財(cái)產(chǎn)處置方式等。另外,高凈值客戶非常在意家產(chǎn)能否真正由自己的后代(血親或收養(yǎng)的)所繼承,但當(dāng)其離婚或者去世后未亡配偶再婚時(shí),則財(cái)產(chǎn)可能讓他人的后代受益。而設(shè)立信托則可保證無論委托人或其配偶再婚多少次,家族財(cái)產(chǎn)受益人都只能是其子女或其他指定的受益人。 實(shí)現(xiàn)個(gè)人財(cái)產(chǎn)和企業(yè)財(cái)產(chǎn)安全隔離 高凈值客戶多是企業(yè)實(shí)際控制人。由于在現(xiàn)實(shí)操作中,企業(yè)和個(gè)人的財(cái)產(chǎn)無法清晰界定,因而當(dāng)企業(yè)面臨財(cái)務(wù)危機(jī)時(shí),個(gè)人資產(chǎn)往往也成為債務(wù)追償?shù)膶ο蟆6磐匈Y產(chǎn)是獨(dú)立存在的,其名義所有權(quán)屬于受托人,與委托人、受托人、受益人的其他財(cái)產(chǎn)相隔離。也就是說,委托人的任何變故都不會影響信托資產(chǎn)的存在,受益人是通過享有信托受益權(quán)(而不是遺產(chǎn)本身)獲得利益及享有信托文件指定的管理權(quán)限。這就使債權(quán)人無權(quán)對信托財(cái)產(chǎn)進(jìn)行追索(除非信托財(cái)產(chǎn)為非法所得),從而降低企業(yè)經(jīng)營風(fēng)險(xiǎn)對家族財(cái)富可能產(chǎn)生的重大不利影響。最為重要的是,通過家族信托,受益人以外的其他人無法通過法庭判決來爭奪遺產(chǎn),從而避免了相關(guān)法律糾紛。當(dāng)然要實(shí)現(xiàn)這一目的,需要提前規(guī)劃,等到財(cái)產(chǎn)將要被追索或凍結(jié)前再設(shè)立信托就來不及了。 避稅、節(jié)稅 美國遺產(chǎn)稅改革后,自2011年起,聯(lián)邦政府對去世人的財(cái)產(chǎn)征收最高可達(dá)55%的遺產(chǎn)稅。無數(shù)病入膏肓的富人2010年都十分糾結(jié):“要不要今年就安樂死,為子孫后代多留點(diǎn)錢?”事實(shí)上,在美國設(shè)立信托的重要目的就是節(jié)稅,由此產(chǎn)生了不同的信托形式,包括:QTIPs(QualifiedTerminable Interest Property,允許配偶繼承時(shí)免稅,委托人也可以改變受益人),QDOTs(QualifiedDomestic Trusts,允許非美國籍的配偶繼承時(shí)免稅),QPRTs(Qualified Personal Residence Trusts,允許委托人贈與時(shí)對所贈與資產(chǎn)折價(jià),以便享受稅收優(yōu)惠),GST信托(可免除跨代傳遞稅,即Generation Skipping Tax)等。當(dāng)然,也可以根據(jù)需要設(shè)立一個(gè)信托,綜合利用各種稅收減免政策。 達(dá)到信息嚴(yán)格保密 當(dāng)家族信托設(shè)立后,信托資產(chǎn)的管理和運(yùn)用均以受托人的名義進(jìn)行,除特殊情況外,委托人沒有權(quán)力義務(wù)對外界披露信托資產(chǎn)的運(yùn)營情況。使用家族信托時(shí),在委托人去世前,財(cái)產(chǎn)就已完成轉(zhuǎn)移,避免了遺產(chǎn)認(rèn)證的過程。 傳承和管理家族企業(yè) 一般而言,富人都希望子女把企業(yè)發(fā)揚(yáng)光大,增加家族的財(cái)富,因此他們會盡量給后代鋪路。一個(gè)富家子弟的成長路徑往往是:進(jìn)常青藤名校,學(xué)習(xí)流行的法律和商科;畢業(yè)后先進(jìn)名企實(shí)習(xí),學(xué)識先進(jìn)企業(yè)的管理運(yùn)作模式,再進(jìn)家族企業(yè),在長輩的耳提面命之下強(qiáng)化訓(xùn)練;最后接管家族企業(yè),在職業(yè)經(jīng)理人的配合下打理生意。然而,并非每個(gè)富家子弟都對經(jīng)營家族企業(yè)有興趣。他們之中固然有李澤楷、何超瓊這樣野心勃勃的代表,但也有很多人渴望在其他職業(yè)方向上發(fā)展。比如,巴菲特的兒子霍華德、彼得分別是攝影師和音樂人,無一進(jìn)入伯克希爾哈撒韋;邵逸夫也因子女無意繼承家業(yè)而要出售TVB。因此,很多富人通過成立家族信托來解決這一問題:他們并不直接把財(cái)產(chǎn)分配給繼承人,而是委托其他人或機(jī)構(gòu)管理資產(chǎn)與分配開支,從而使得家族成員將股東和營運(yùn)者的角色分開,可以放手任用能干的職業(yè)經(jīng)理人管理家族企業(yè),保障繼承人即使不經(jīng)營家族企業(yè)也可以生活無憂。家族信托中可以根據(jù)委托人的要求設(shè)置一些特定條款,比如規(guī)定家族財(cái)產(chǎn)不可分割或信托不可撤銷,以避免繼承人分產(chǎn)導(dǎo)致股權(quán)分散、喪失對家族企業(yè)的控制,或因爭產(chǎn)導(dǎo)致家庭失和等。 中國式家族信托:實(shí)現(xiàn)對家族企業(yè)控股 在中國內(nèi)地,家族信托的發(fā)展歷史比較短,很多方面還不完善。最關(guān)鍵的是,與海外一些國家地區(qū)相比,中國內(nèi)地的信托必須登記,無法很好地保護(hù)家族財(cái)富隱私,這正是富豪們最忌諱的。因此內(nèi)地富豪所設(shè)立的家族信托幾乎都在海外。 目前中國內(nèi)地的家族信托常用來實(shí)現(xiàn)對家族企業(yè)的控股權(quán),這是借鑒香港家族信托的成功經(jīng)驗(yàn)。香港有216家上市家族企業(yè),其中1/3的企業(yè)以家族信托的形式控股。以家族信托進(jìn)行控股的主要優(yōu)勢是可以有效集中股權(quán),幫助家族后代維護(hù)家族與企業(yè)的特殊資產(chǎn)。家族的核心理念、政商關(guān)系等特殊資產(chǎn),與創(chuàng)辦家族難以分割,家族成員必須積極參與企業(yè)管理,才能發(fā)揮這些資產(chǎn)的潛在價(jià)值。假若家族事業(yè)擁有價(jià)值甚高的特殊資產(chǎn)作為其競爭優(yōu)勢,那么無論從創(chuàng)辦家族還是其他企業(yè)相關(guān)者的利益看,都應(yīng)該由家族成員繼續(xù)經(jīng)營,家族可以通過家族信托緊鎖企業(yè)股權(quán)。 在中國內(nèi)地,家族信托用來實(shí)現(xiàn)對家族企業(yè)控股權(quán)的例子也有不少,比如SOHO中國的潘石屹[微博]、張欣夫婦,玖龍紙業(yè)的張茵,雅居樂的陳氏兄弟等,都已在海外設(shè)立了家族信托,并通過家族信托來持有公司主要股份。家族信托將創(chuàng)辦股東的所有權(quán)與經(jīng)營權(quán)分開,讓其不再直接持有公司股份;但同時(shí),家族信托又牢牢控制著絕對優(yōu)勢股權(quán),保證家族對企業(yè)的持續(xù)控制。 以家族信托進(jìn)行控股權(quán)安排的經(jīng)典案例是吳亞軍、蔡奎夫婦家族信托。在2008年6月龍湖地產(chǎn)公司上市之前,吳亞軍與其丈夫蔡奎通過匯豐國際信托,各自設(shè)立了一個(gè)家族信托,將即將上市的公司股權(quán)分別轉(zhuǎn)移其中(具體結(jié)構(gòu)見附圖)。 吳亞軍與蔡奎先在開曼群島上注冊了龍湖地產(chǎn)的空殼公司,龍湖地產(chǎn)的股權(quán)由兩家注冊于英屬維爾京群島的公司持有,分別為Charm Talent以及Precious Full。之后,吳亞軍與蔡奎在英屬維爾京群島又注冊了一個(gè)名為Longfor Investment的公司,該公司股權(quán)由龍湖地產(chǎn)100%控股。LongforInvestment收購了嘉遜發(fā)展的全部已發(fā)行股本。這一部分正是吳亞軍打算拿來上市的資產(chǎn)。Longfor Investment收購了嘉遜發(fā)展之后,又將股權(quán)分別以19.2億港幣和12.8億港幣的價(jià)格轉(zhuǎn)讓給Charm Talent和Precious Full。至此,信托架構(gòu)已經(jīng)到了收尾階段。吳亞軍和蔡奎將匯豐國際信托列為受托人之后,開始著手將各自的股權(quán)轉(zhuǎn)讓給匯豐國際信托的全資子公司。吳亞軍將Charm Talent所持有的所有嘉遜發(fā)展的股份全部轉(zhuǎn)讓給匯豐國際信托在英屬維爾京群島注冊的全資子公司Silver Sea。而蔡奎也將Precious Full所持有的全部嘉遜發(fā)展股份轉(zhuǎn)讓給匯豐國際信托在英屬維爾京群島注冊的全資子公司Silverland。這兩次轉(zhuǎn)讓以零代價(jià)的饋贈方式進(jìn)行。信托成立之后,吳亞軍和蔡奎都不再直接控制龍湖集團(tuán)的股權(quán),而成為各自信托的受益人。2012年11月20日,龍湖地產(chǎn)董事會主席吳亞軍與其丈夫蔡奎離婚,764億港元的市值公司,涉及577 億港元的財(cái)產(chǎn)分割,但因?yàn)榇饲半p方的家族信托設(shè)計(jì)安排,龍湖地產(chǎn)估價(jià)在這場離婚案中并未受到太大的影響。 家族信托的風(fēng)險(xiǎn)防控 一是防范受益人對家族信托財(cái)產(chǎn)的無節(jié)制揮霍。家族信托是對子孫的一種庇蔭,但財(cái)富有時(shí)也意味著陷阱,有可能導(dǎo)致家族信托受益人成為紈绔子弟,沉浸在無節(jié)制的揮霍中。因此,一些富人在設(shè)立家族信托時(shí)會專門設(shè)置“防止任意揮霍條款”(Spendthrift Clause),即禁止受益人轉(zhuǎn)讓、授予或者處理信托財(cái)產(chǎn),對受益人的權(quán)力進(jìn)行限制。也就是說,在信托契約設(shè)計(jì)時(shí),信托機(jī)構(gòu)可以依據(jù)父母對子女的期望設(shè)定撥放財(cái)產(chǎn)的條件,如所發(fā)款項(xiàng)使子女只夠過中產(chǎn)生活,或只能用于醫(yī)療、教育等支出,讓子女不會因繼承巨款而出現(xiàn)價(jià)值觀偏差,成為“二世祖”;同時(shí)也防止子女因欠債或離婚而損失信托資產(chǎn),達(dá)到“即使你不能擁有這些財(cái)產(chǎn),也沒有人可以從你那兒奪走它”的目的。由于客戶有不同的需求,很多財(cái)富管理機(jī)構(gòu)都會度身定制家族信托,設(shè)計(jì)信托資產(chǎn)的運(yùn)用方式及分配條件。在一些規(guī)定中,受托人甚至可以為保證受益人的利益使用信托的收入或本金。當(dāng)然,客戶也可以指定固定的監(jiān)察人,以監(jiān)督受托人是否履約。 二是防范受益人紛爭。家族信托被用來進(jìn)行股權(quán)安排時(shí),易在多個(gè)受益人之間埋下股權(quán)紛爭隱患。例如,香港郭氏家族以信托基金的形式持有新地集團(tuán)42%股權(quán),但后來三兄弟為了新地控制權(quán)而鬧上法庭。要降低家族信托治理的風(fēng)險(xiǎn),可在信托內(nèi)設(shè)立受托人委員會(Board of Trustee)。該委員會除了家族各方代表外,還應(yīng)包括家族以外的專業(yè)人士(如稅務(wù)會計(jì)、資產(chǎn)管理和法律專才)與立場中性的社會賢達(dá),以充分發(fā)揮平衡利益、調(diào)解紛爭、監(jiān)察決策與監(jiān)管資產(chǎn)的作用。委員會更要選拔賢能,聘任合適的企業(yè)經(jīng)理人,制定家族成員參與經(jīng)營的規(guī)章并予以執(zhí)行,同時(shí)維護(hù)沒有參與經(jīng)營的家族受益人的利益。當(dāng)然,委員會還可以協(xié)調(diào)家族成員各盡所能(如擔(dān)任董事、投入公益事業(yè)等),以維系并發(fā)揚(yáng)家族聲譽(yù)、理念、文化等特殊資產(chǎn)。非家族中立人士在委員會內(nèi)應(yīng)占明顯比例,有一定任期,并有實(shí)際的投票決策權(quán)。若只請家族成員和好友擔(dān)任委員,委員會將有名無實(shí)。 歸根到底,在設(shè)立家族信托時(shí),必須深入分析信托對家族與企業(yè)的長遠(yuǎn)影響,謹(jǐn)慎權(quán)衡利弊,并以配套的治理機(jī)制促進(jìn)信托發(fā)揮正面功能、削減負(fù)面影響,達(dá)成家族和諧永續(xù)經(jīng)營的目標(biāo)。 相關(guān)導(dǎo)讀: 家庭信托是財(cái)產(chǎn)信托的一種,委托人將其財(cái)產(chǎn)所有權(quán)委托給受托人,受托人按照信托協(xié)議管理信托財(cái)產(chǎn),并在指定情況下將該資產(chǎn)轉(zhuǎn)予指定的受益人,達(dá)到傳承財(cái) 產(chǎn)、保護(hù)隱私、避稅等目的。該信托像一間有限公司一樣運(yùn)轉(zhuǎn),一般委托人生前自己掌握,等委托人身故后,受托人責(zé)任開始生效。 家庭信托是一個(gè)極其有效的理財(cái)工具,但是普通人很難掌握理財(cái)專業(yè)知識和信息,這時(shí)候便需要一個(gè)專業(yè)的理財(cái)師或者理財(cái)機(jī)構(gòu)來處理。在西方歐美發(fā)達(dá)國家,個(gè)人信托占到全部信托市場70%左右,機(jī)構(gòu)信托占30%左右。 家庭信托好處

設(shè)立家庭信托的原因

家庭信托在外國的發(fā)展?fàn)顩r 發(fā)達(dá)國家大家庭通過信托來傳承資產(chǎn)的歷史由來已久,美國洛克菲勒等大家族長盛不衰的背后都有家族遺產(chǎn)信托的支撐。 洛克菲勒家族從1934年開始為后人設(shè)立了一系列遺產(chǎn)信托,家族中有能力的人可以參與企業(yè)管理,憑自己的實(shí)力擔(dān)任一定的職務(wù),大部分人則定期從信托基金獲 得一筆生活保障金。遺產(chǎn)由管理機(jī)構(gòu)進(jìn)行專業(yè)管理,不受繼承人直接控制,繼承人無法隨意揮霍,同時(shí)信托基金所產(chǎn)生的收益或部分本金可以按遺囑規(guī)定定期支付給 繼承人,保障他們的生活。 在歐美及香港地區(qū),家庭信托之所以得到眾多的家族企業(yè)及高凈值人士的青睞,就在于它的作用不僅僅體現(xiàn)在理財(cái),而更是在財(cái)產(chǎn)安全隔離、財(cái)富靈活傳承、避稅增值保值和信息嚴(yán)格保密等方面能靈活發(fā)揮作用。 |