《2018年稅務(wù)(修訂)(第3號)條例》在二零一八年三月二十九日刊憲成為法例。此修訂條例旨在透過實(shí)施兩級制利得稅率,自2018/19課稅年度起降低法團(tuán)及非法團(tuán)業(yè)務(wù)首二百萬元應(yīng)評稅利潤的稅率。然而,兩個或以上的有關(guān)連實(shí)體當(dāng)中,只有一個可選擇兩級制利得稅率。

在利得稅兩級制下,法團(tuán)及非法團(tuán)業(yè)務(wù)(主要是合伙及獨(dú)資經(jīng)營業(yè)務(wù))首二百萬元應(yīng)評稅利潤的利得稅率將分別降至8.25%(稅務(wù)條例附表8所指明稅率的一半)及7.5%(標(biāo)準(zhǔn)稅率的一半)。法團(tuán)及非法團(tuán)業(yè)務(wù)其后超過二百萬元的應(yīng)評稅利潤則分別繼續(xù)按16.5%及標(biāo)準(zhǔn)稅率15%征稅。

“有關(guān)連實(shí)體”的定義

在以下情況下,某實(shí)體(前者) 即屬另一實(shí)體(后者) 的有關(guān)連實(shí)體:

(a)兩個實(shí)體其中之一控制另一實(shí)體;

(b)前者和后者均受同一實(shí)體控制;或

(c)如前者是經(jīng)營獨(dú)資經(jīng)營業(yè)務(wù)的自然人——后者是經(jīng)營另一項獨(dú)資經(jīng)營業(yè)務(wù)的同一人。

例子一、

問:李先生和他的家庭成員擁有以下業(yè)務(wù):

| 業(yè)務(wù) | 已發(fā)行股本/有權(quán)行使的表決權(quán)/有權(quán)享有的利潤 | |||

| 李先生 | 李太太 | 李先生的 哥哥 |

李先生和 李太太的 兒子 |

|

| 法團(tuán)A | 40% | 60% | – | – |

| 法團(tuán)B | 40% | – | 60% | – |

| 法團(tuán)C | – | – | 70% | 30% |

| 合伙業(yè)務(wù)D | 80% | – | 20% | – |

| 獨(dú)資業(yè)務(wù)E | 100% | – | – | – |

| 獨(dú)資業(yè)務(wù)F | – | 100% | – | – |

注釋:所有上述業(yè)務(wù)在該課稅年度均采用相同的評稅基期。

答:

合伙業(yè)務(wù)D和獨(dú)資業(yè)務(wù)E屬有關(guān)連實(shí)體,原因是它們均受李先生的控制。只有合伙業(yè)務(wù)D或獨(dú)資業(yè)務(wù)E其中之一可以在其合伙業(yè)務(wù)的利得稅報稅表內(nèi)或在李先生的個別人士報稅表內(nèi)選擇按兩級制利得稅率課稅。

法團(tuán)A及獨(dú)資業(yè)務(wù)F屬有關(guān)連實(shí)體,原因是它們均受李太太的控制。只有法團(tuán)A或獨(dú)資業(yè)務(wù)F其中之一可以在其法團(tuán)的利得稅報稅表內(nèi)或在李太太的個別人士報稅表內(nèi)選擇按兩級制利得稅率課稅。

法團(tuán)B及法團(tuán)C屬有關(guān)連實(shí)體,原因是它們均受李先生哥哥的控制。只有法團(tuán)B或法團(tuán)C其中之一可以在其法團(tuán)的利得稅報稅表內(nèi)選擇按兩級制利得稅率課稅。

雖然法團(tuán)A受李太太的控制,而合伙業(yè)務(wù)D則受李先生的控制,但法團(tuán)A及合伙業(yè)務(wù)D并不屬有關(guān)連實(shí)體。

例子二、

問:陳先生與其配偶擁有以下業(yè)務(wù):

| 業(yè)務(wù) | 已發(fā)行股本/有權(quán)行使的表決權(quán)/有權(quán)享有的利潤 | |

| 陳先生 | 陳太太 | |

| 法團(tuán)A | 50% | 50% |

| 法團(tuán)B | 50% | 50% |

| 合伙業(yè)務(wù)C | 60% | 40% |

| 獨(dú)資業(yè)務(wù)D | 100% | – |

| 獨(dú)資業(yè)務(wù)E | – | 100% |

| 獨(dú)資業(yè)務(wù)F | – | 100% |

注釋:所有上述業(yè)務(wù)在該課稅年度均采用相同的評稅基期。

答:

法團(tuán)A及法團(tuán)B不受陳先生或陳太太控制,它們不是有關(guān)連實(shí)體。法團(tuán)A和法團(tuán)B均可按兩級制利得稅率課稅。

合伙業(yè)務(wù)C和獨(dú)資業(yè)務(wù)D均受陳先生控制,它們是有關(guān)連實(shí)體。只有合伙業(yè)務(wù)C或獨(dú)資業(yè)務(wù)D其中之一可以在其合伙業(yè)務(wù)的利得稅報稅表內(nèi)或在陳先生的個別人士報稅表內(nèi)選擇按兩級制利得稅率課稅。

獨(dú)資業(yè)務(wù)E和獨(dú)資業(yè)務(wù)F亦屬有關(guān)連實(shí)體,原因是它們都是陳太太經(jīng)營的獨(dú)資業(yè)務(wù)。陳太太在其個別人士報稅表內(nèi),只可選擇獨(dú)資業(yè)務(wù)E或獨(dú)資業(yè)務(wù)F其中之一按兩級制利得稅率課稅。

例子三、

問:黃先生與法團(tuán)H擁有以下公司及信托:

| 業(yè)務(wù) | 已發(fā)行股本/有權(quán)行使的表決權(quán) | |

| 法團(tuán)H 注釋 | 黃先生 | |

| 法團(tuán)A | 100% | – |

| 法團(tuán)B | 60% | 40% |

| 法團(tuán)C | 50% | 50% |

| 法團(tuán)D | 30% | 70% |

| 信托T | – | 黃先生為受托人 |

注釋:黃先生并無擁有法團(tuán)H任何已發(fā)行的股本及表決權(quán)。

答:

法團(tuán)H、法團(tuán)A 及法團(tuán)B屬有關(guān)連實(shí)體。它們當(dāng)中,只有其中一個可以選擇按兩級制利得稅率課稅。

法團(tuán)C和法團(tuán)D并沒有任何有關(guān)連實(shí)體,它們均可按兩級制利得稅率課稅。

信托T不屬法團(tuán)D的有關(guān)連實(shí)體,原因是黃先生僅以受托人的身分行事,他并沒有控制信托T。

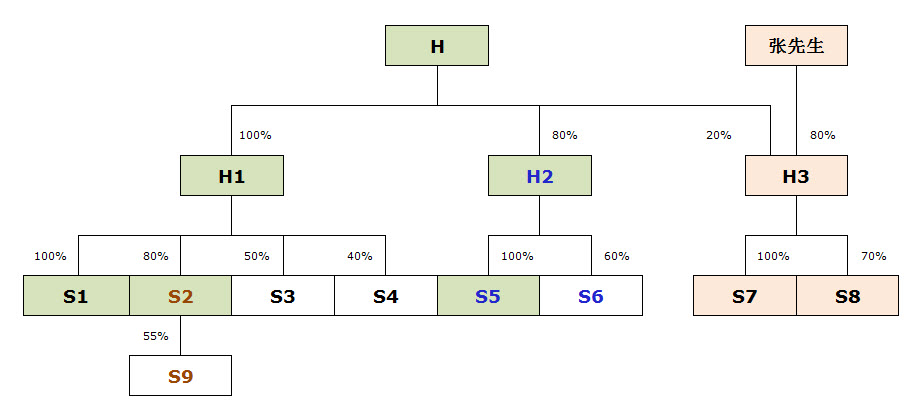

例子四、

問:集團(tuán)公司

| 業(yè)務(wù) | 已發(fā)行股本/有權(quán)行使的表決權(quán) (直接或間接地) |

|

| 法團(tuán)H | 張先生 | |

| 法團(tuán)H1 | 100% | – |

| 法團(tuán)S1 | 100% | – |

| 法團(tuán)S2 | 80% | – |

| 法團(tuán)S3 | 50% | – |

| 法團(tuán)S4 | 40% 注釋 1 | – |

| 法團(tuán)H2 | 80% | – |

| 法團(tuán)S5 | 80% 注釋 2 | – |

| 法團(tuán)S6 | 48% 注釋 3 | – |

| 法團(tuán)H3 | 20% | 80% |

| 法團(tuán)S7 | 20% | 80% 注釋 4 |

| 法團(tuán)S8 | 14% 注釋 5 | 56% 注釋 6 |

| 法團(tuán)S9 | 44% 注釋 7 | – |

注釋:

(1) 法團(tuán)S4的剩余60%股權(quán)均由非持股超過10%的股東持有。

(2) 法團(tuán)H擁有或控制法團(tuán)S5合計80%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S5合計80%的表決權(quán)(即80% × 100%)。

(3) 法團(tuán)H擁有或控制法團(tuán)S6合計48%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S6合計48%的表決權(quán)(即80% × 60%)。

(4) 張先生擁有或控制法團(tuán)S7合計80%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S7合計80%的表決權(quán)(即80% × 100%)。

(5) 法團(tuán)H擁有或控制法團(tuán)S8合計14%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S8合計14%的表決權(quán)(即20% × 70%)。

(6) 張先生擁有或控制法團(tuán)S8合計56%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S8合計56%的表決權(quán)(即80% × 70%)。

(7) 法團(tuán)H擁有或控制法團(tuán)S9合計44%的已發(fā)行股本╱有權(quán)行使或支配行使法團(tuán)S9合計44%的表決權(quán)(即100% × 80% × 55%)。

法團(tuán)H、H1、H2、S1、S2及S5屬有關(guān)連實(shí)體,原因是法團(tuán)H直接或間接地控制其他的實(shí)體。它們當(dāng)中,只有其中一個可以選擇按兩級制利得稅率課稅。

法團(tuán)S6屬法團(tuán)H2及法團(tuán)S5的有關(guān)連實(shí)體。如法團(tuán)H2和法團(tuán)S5不選擇兩級制利得稅率,法團(tuán)S6可選擇按兩級制利得稅率課稅。

法團(tuán)S9屬法團(tuán)S2的有關(guān)連實(shí)體。如法團(tuán)S2不選擇兩級制利得稅率,法團(tuán)S9可選擇按兩級制利得稅率課稅。

法團(tuán)H3、法團(tuán)S7及法團(tuán)S8同屬有關(guān)連實(shí)體。它們當(dāng)中,只有其中一個可以受惠于兩級制利得稅率。

法團(tuán)S3及法團(tuán)S4并沒有任何有關(guān)連實(shí)體,它們均可按兩級制利得稅率課稅。

]]>香港公司在香港無業(yè)務(wù),為BVI母公司的全資子公司,近期BVI公司將閑置美元資金轉(zhuǎn)入香港公司(往來款),由其做銀行理財進(jìn)行資本保本增值。香港公司有兩個銀行賬戶,一個是當(dāng)?shù)氐你y行A,一個是大陸內(nèi)資銀行開的離岸戶B。

香港公司實(shí)際管理人員及機(jī)構(gòu)在內(nèi)地。

疑問:1、香港公司通過銀行A或銀行B進(jìn)行理財,所產(chǎn)生的收益是否是香港利得稅的課稅范圍?

2、銀行A注冊在香港,在A處理財應(yīng)屬于來源于香港的收入;銀行B屬于離岸賬戶,如果有理財收益,不知道法律上算不算來源于香港?

@在岸港 解答:

1.香港公司通過銀行A或者銀行B進(jìn)行理財,所產(chǎn)生的收益是否是香港利得稅的課稅范圍內(nèi)?

根據(jù)利得稅的定義,必須符合以下三個條件才需征繳利得稅:

★ 在港經(jīng)營任何行業(yè)、專業(yè)或者業(yè)務(wù)

★ 從事某個行業(yè)、專業(yè)或業(yè)務(wù)獲得利潤,而售賣資本資產(chǎn)所產(chǎn)生的利潤除外

★ 該利潤在港產(chǎn)生或者得自港根據(jù)筆者的意思,以香港公司的名義進(jìn)行理財。香港的理財類型繁多,是購買那些?以及購買額度?年利率是多少?其次如果是購買的是資本資產(chǎn)在港是不征收的。(資本資產(chǎn)指的是在稅法中被界定為資本資產(chǎn)的一部分財產(chǎn),如不動產(chǎn)、機(jī)器、設(shè)備、船舶、飛機(jī)、股票和債券投資等。)再者,如果是不在不征稅范圍內(nèi),屬于利潤所得需要進(jìn)行納稅,那么需要看該收益如何,香港公司盈利前200萬是按照8.25進(jìn)行征收,然后進(jìn)行第二階級免征稅,如果是需要繳納的稅款低于2萬是不需要納稅。

2.銀行A注冊在香港,在A處理財屬于來源于香港的收入;銀行B屬于離岸賬戶,如果有理財收益,不知道法律上算不算源于香港?

以香港公司的名義在國內(nèi)申請離岸賬戶,其還是歸屬于香港的,只不過該銀行賬戶是受中國外匯管理局監(jiān)控下。在香港公司理賬核數(shù)時,B銀行也需要提供流水單給會計師和審計師進(jìn)行核算,也一并算入香港公司運(yùn)營項目中。所以不存在賬戶在哪里利潤就在哪里,而是開設(shè)賬戶的主體是誰。題外話,在國內(nèi)政府為了鼓勵投資、鼓勵將資本投向新興產(chǎn)業(yè),加速資本周轉(zhuǎn)、增加投資,刺激經(jīng)濟(jì)增長,一般在稅法中對資本利得(見“資本利得”)給予稅收優(yōu)惠。

@宏源國際Cici 解答:

理財收益得看是什么類型的,如是定存類的只是產(chǎn)生利息,不需要交納利得稅,如是購買股票有產(chǎn)生差價收益的,需要交納利得稅!

利得稅豁免申請與銀行賬戶開設(shè)在哪里沒有太大關(guān)系,需要結(jié)合實(shí)際的經(jīng)營情況,如資金來源,董事對公司的管理在哪里等綜合評估

@hedax 解答:

要算利得稅,至于B賬戶是否離岸,也是需要經(jīng)過程序申請,看稅局提出什么問題。

問題來源:http://www.lxbsy.com/question/87784

]]>離岸快車:以電子方式提交香港公司“利得稅報稅表 – 法團(tuán)”和“利得稅報稅表 – 法團(tuán)以外的人士”的朋友,請仔細(xì)閱讀下列提示。

登錄香港政府一站通 :

稅務(wù)易 https://etax23.ird.gov.hk/ird/login/jsp/LandingPage.jsp

1. 一般資料

香港政府一站通網(wǎng)上提交利得稅報稅表服務(wù)由兩部分組成,分別是“填寫利得稅報稅表”(簡稱“填寫服務(wù)”)和“提交利得稅報稅表”(簡稱“提交服務(wù)”)。本填寫服務(wù)是供由法團(tuán)/業(yè)務(wù)委任的任何人填寫報稅表之用,他無須是“稅務(wù)易”帳戶持有人。

2. 您香港公司的利得稅報稅表是否適合通過互聯(lián)網(wǎng)提交?

凡于2010年4月1日或以后發(fā)給符合以下所有條件的法團(tuán)/業(yè)務(wù)的 2009/10 至 2014/15 課稅年度的任何一個課稅年度利得稅報稅表,可通過互聯(lián)網(wǎng)提交:

- 小型法團(tuán),它的總?cè)胂⒉怀^2,000,000港元;

- 它沒有根據(jù)《稅務(wù)條例》第20AE條的推定應(yīng)評稅利潤;

- 它的應(yīng)評稅利潤/經(jīng)調(diào)整的虧損沒有包括任何得自《稅務(wù)條例》第14A(4)條所指的“短期債務(wù)票據(jù)”或“中期債務(wù)票據(jù)”的利息、利潤/虧損;

- 它沒有根據(jù)《稅務(wù)條例》第49(1)條或49(1A)條所指明的安排申索任何雙重課稅的寬免;

- 它沒有就該課稅年度取得任何有關(guān)其稅務(wù)事項的事先裁定;

- 它沒有因使用在《稅務(wù)條例》第15(1)(a)、(b)或(ba)條所列舉的知識產(chǎn)權(quán)而支付或應(yīng)累算款項予非居住于香港的人士;

- 它沒有根據(jù)《稅務(wù)條例》第40AB條及附表17A,在該課稅年度以指明另類債券計劃的“發(fā)起人”或“發(fā)債人”身分就某安排申索以債務(wù)方式處理稅務(wù);及

- 如屬合伙業(yè)務(wù),它在該課稅年度的評稅基期須由不多于6名合伙人經(jīng)營(包括退出的合伙人),而所有合伙人都是個人。

3. 儲存及檢索未完成的報稅表

如你在未完成“第3步- 填寫報稅表”及“第4步- 給提交者附注”前需登出本填寫服務(wù),你可按在“第3步”及“第4步”每頁底部的“儲存”鍵,把未完成的報稅表存檔在你的電腦或其他儲存裝置中。之后你可再次使用此項服務(wù)讀取已儲存的資料,并且繼續(xù)填寫報稅表。

4. 儲存報稅表以供提交

在確定第5步模擬報稅表內(nèi)的資料無誤后,請按底部的“儲存以供提交”鍵,將報稅表草稿存檔在你的電腦或其他儲存裝置中。之后提交者可登入他的“稅務(wù)易”帳戶,使用提交服務(wù)檢索該報稅表草稿檔案,核對后才簽署及提交。(完)

相關(guān)工具推薦:

香港公司利得稅計算器 http://tools.liankuaiche.com/HKProfitsTax/

香港稅務(wù)局聯(lián)系電話 (00852)187 8088

香港本地企業(yè)超過九成是中小企,聘用一百三十萬雇員,占私營機(jī)構(gòu)雇員人數(shù)的一半。盡管過去幾年環(huán)球經(jīng)濟(jì)不景,香港本地中小企的數(shù)目和雇員人數(shù)仍然上升,是經(jīng)濟(jì)和就業(yè)市場的中流砥柱。

我一直重視中小企的發(fā)展,亦明白他們要應(yīng)付成本上漲、競爭激烈等挑戰(zhàn)。政府多年來透過適當(dāng)?shù)拇胧С炙麄儼l(fā)展。面對外圍經(jīng)濟(jì)不明朗的環(huán)境,我會透過融資、開拓市場、建立品牌和提升生產(chǎn)力幾方面的七項措施,加強(qiáng)支持本地中小企……

在制訂今年預(yù)算案中的一次性紓緩措施時,我考慮過政府已經(jīng)推出一系列扶助基層的經(jīng)常性措施;來年的經(jīng)濟(jì)展望,尤其是略為放緩的通脹;以及本年度的財政狀況。我建議推出以下五項涉及約二百億元的措施,連同預(yù)算案其他措施,可以為本地生產(chǎn)總值提供百分之零點(diǎn)七的提振作用:

(一) 寬減二零一三/一四年度百分之七十五的薪俸稅和個人入息課稅,上限為一萬元,全港一百七十四萬名納稅人受惠。有關(guān)扣減會在二零一三/一四年度的最終應(yīng)繳稅款反映。政府收入將減少約九十二億元;

(二) 寬減二零一三/一四年度百分之七十五的利得稅,上限為一萬元,全港十二萬六千名納稅人受惠。有關(guān)扣減會在二零一三/一四年度的最終應(yīng)繳稅款反映。政府收入將減少約十億元……

利得稅寬減75%,每宗個案以1萬元為上限

| 二零一三/一四年度利潤 | 業(yè)務(wù)數(shù)目# | 平均稅款寬減額 | 平均稅款寬減百分率 |

| 100,000元以下 | 42000 | 4,520元 | 73% |

| 100,001元至200,000元 | 16 000 | 10,000元 | 41% |

| 200,001元至300,000元 | 10 000 | 10,000元 | 24% |

| 300,001元至400,000元 | 7000 | 10,000元 | 17% |

| 400,001元至600,000元 | 9 000 | 10,000元 | 12% |

| 600,001元至900,000元 | 8000 | 10,000元 | 8% |

| 900,000元以上 | 34000 | 10,000元 | 0.3% |

| 總數(shù) | 126000 | — | — |

以上預(yù)算案措施如通過,將會降低香港公司運(yùn)營的成本,為香港本地中小企業(yè)紓緩壓力。

]]>