非居民企業(yè)取得本法第三條第三款規(guī)定的所得,適用稅率為20%。

第十九條 非居民企業(yè)取得本法第三條第三款規(guī)定的所得,按照下列方法計(jì)算其應(yīng)納稅所得額:

??(一)股息、紅利等權(quán)益性投資收益和利息、租金、特許權(quán)使用費(fèi)所得,以收入全額為應(yīng)納稅所得額;

??(二)轉(zhuǎn)讓財(cái)產(chǎn)所得,以收入全額減除財(cái)產(chǎn)凈值后的余額為應(yīng)納稅所得額;

??(三)其他所得,參照前兩項(xiàng)規(guī)定的方法計(jì)算應(yīng)納稅所得額。

第三十七條 對(duì)非居民企業(yè)取得本法第三條第三款規(guī)定的所得應(yīng)繳納的所得稅,實(shí)行源泉扣繳,以支付人為扣繳義務(wù)人。稅款由扣繳義務(wù)人在每次支付或者到期應(yīng)支付時(shí),從支付或者到期應(yīng)支付的款項(xiàng)中扣繳。

《中華人民共和國企業(yè)所得稅法實(shí)施條例》(中華人民共和國國務(wù)院令第512號(hào))第七條規(guī)定:企業(yè)所得稅法第三條所稱來源于中國境內(nèi)、境外的所得,按照以下原則確定:

??(一)銷售貨物所得,按照交易活動(dòng)發(fā)生地確定;

??(二)提供勞務(wù)所得,按照勞務(wù)發(fā)生地確定;

??(三)轉(zhuǎn)讓財(cái)產(chǎn)所得,不動(dòng)產(chǎn)轉(zhuǎn)讓所得按照不動(dòng)產(chǎn)所在地確定,動(dòng)產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動(dòng)產(chǎn)的企業(yè)或者機(jī)構(gòu)、場(chǎng)所所在地確定,權(quán)益性投資資產(chǎn)轉(zhuǎn)讓所得按照被投資企業(yè)所在地確定;

??(四)股息、紅利等權(quán)益性投資所得,按照分配所得的企業(yè)所在地確定;

??(五)利息所得、租金所得、特許權(quán)使用費(fèi)所得,按照負(fù)擔(dān)、支付所得的企業(yè)或者機(jī)構(gòu)、場(chǎng)所所在地確定,或者按照負(fù)擔(dān)、支付所得的個(gè)人的住所地確定;

??(六)其他所得,由國務(wù)院財(cái)政、稅務(wù)主管部門確定。

第九十一條 非居民企業(yè)取得企業(yè)所得稅法第二十七條第(五)項(xiàng)規(guī)定的所得,減按10%的稅率征收企業(yè)所得稅。

第一百零三條 依照企業(yè)所得稅法對(duì)非居民企業(yè)應(yīng)當(dāng)繳納的企業(yè)所得稅實(shí)行源泉扣繳的,應(yīng)當(dāng)依照企業(yè)所得稅法第十九條的規(guī)定計(jì)算應(yīng)納稅所得額。

第一百零四條 企業(yè)所得稅法第三十七條所稱支付人,是指依照有關(guān)法律規(guī)定或者合同約定對(duì)非居民企業(yè)直接負(fù)有支付相關(guān)款項(xiàng)義務(wù)的單位或者個(gè)人。

贊同來自: hong7918

《中華人民共和國企業(yè)所得稅法》及其實(shí)施條例;

《國家稅務(wù)總局關(guān)于印發(fā)<非居民企業(yè)所得稅源泉扣繳管理暫行辦法>的通知》(國稅發(fā)[2009]3號(hào));

《非居民承包工程作業(yè)和提供勞務(wù)稅收管理暫行辦法》(國家稅務(wù)總局令2009年第19號(hào));

《非居民企業(yè)所得稅核定征收管理辦法》(國稅發(fā)[2010]19號(hào));

《財(cái)政部 國家稅務(wù)總局關(guān)于將鐵路運(yùn)輸和郵政業(yè)納入營業(yè)稅改征增值稅試點(diǎn)的通知》(財(cái)稅﹝2013﹞106號(hào));

《關(guān)于服務(wù)貿(mào)易等項(xiàng)目對(duì)外支付稅務(wù)備案有關(guān)問題的公告》(稅務(wù)總局 外匯管理局公告2013年第40號(hào));

自合同簽訂之日起30日進(jìn)行合同備案

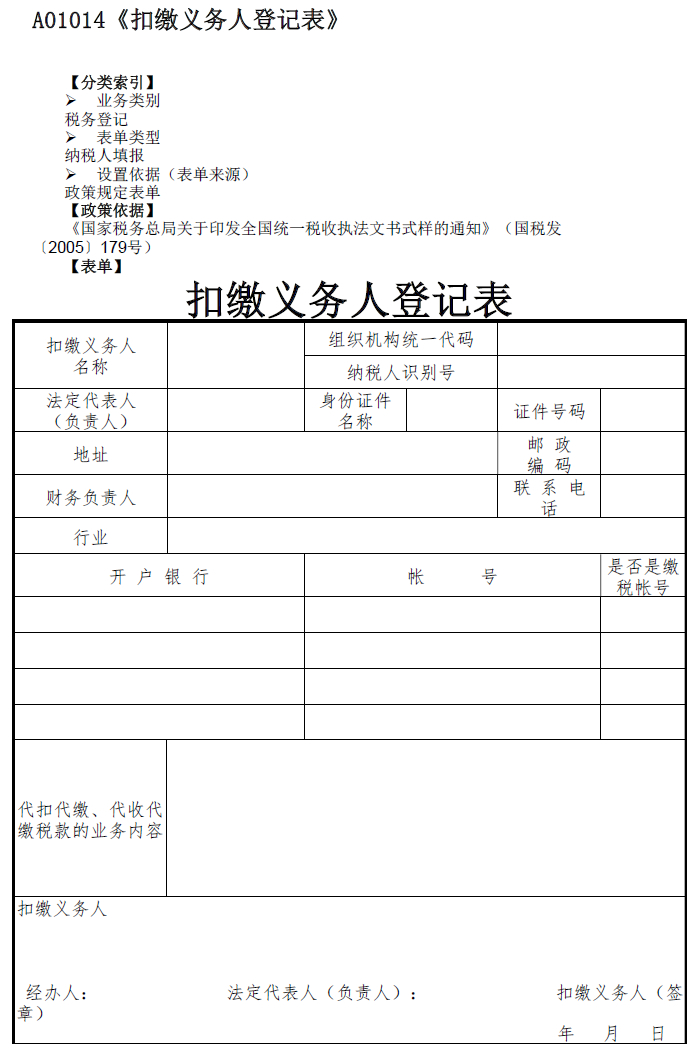

1.初次辦理代扣代繳義務(wù)的企業(yè),請(qǐng)?zhí)顚懖⒋蛴、佟犊劾U義務(wù)人登記表》;

2.填寫并打印②《扣繳企業(yè)所得稅合同備案登記表》或③《境內(nèi)機(jī)構(gòu)和個(gè)人發(fā)包工程作業(yè)或勞務(wù)項(xiàng)目報(bào)告表》;

(股息、紅利、利息、租金、特許權(quán)使用費(fèi)所得、轉(zhuǎn)讓財(cái)產(chǎn)所得等源泉扣繳類填寫②)

(承包工程作業(yè)、提供勞務(wù)類(包括境內(nèi)勞務(wù)和境外勞務(wù))填寫③)

3.電子版②《扣繳企業(yè)所得稅合同備案登記表》或③《境內(nèi)機(jī)構(gòu)和個(gè)人發(fā)包工程作業(yè)或勞務(wù)項(xiàng)目報(bào)告表》;

4.合同原件以及復(fù)印件一份(各不同類型合同所需資料請(qǐng)參見流程第五條);

5.填寫并打印④《所得稅代扣代繳稅款報(bào)告表》、⑤《增值稅代扣代繳稅款報(bào)告表》;

6.辦理代扣代收稅款憑證請(qǐng)?zhí)峁┘由w公章的稅票復(fù)印件一份;

7.代扣代繳稅款金額的計(jì)算可參考⑥⑦《扣繳非居民所得稅、增值稅計(jì)算器》;

8.取得電子繳稅付款憑證、中華人民共和國稅收通用繳款書或批準(zhǔn)免稅文書的原件及復(fù)印件一份;

9.單筆稅后支付金額不超過等值5萬美元,繳稅后可自行到銀行付匯;

10.填寫并打印⑧《服務(wù)貿(mào)易等項(xiàng)目對(duì)外支付稅務(wù)備案表》(一式三份);

11.電子版⑧《服務(wù)貿(mào)易等項(xiàng)目對(duì)外支付稅務(wù)備案表》;

12.合同原件以及復(fù)印件一份(各不同類型合同所需資料請(qǐng)參見流程第四條);

13.除上述資料外,為減少申請(qǐng)人往返,請(qǐng)辦理時(shí)同時(shí)提交以下資料:

A.形式發(fā)票或境外機(jī)構(gòu)付匯要求書原件及復(fù)印件、翻譯件一份;

B.電子繳稅付款憑證、中華人民共和國稅收通用繳款書或批準(zhǔn)免稅文書的原件及復(fù)印件一份;

C.如果是合同的第二次以上支付,請(qǐng)?zhí)顚憿帷抖啻沃Ц兜怯洷怼芬环荩?

D.⑩《資料受理清單》和《送達(dá)回證》各一份(加蓋公章);

14.稅務(wù)機(jī)關(guān)要求提供的其他資料;(注:享受協(xié)定待遇合同需稅務(wù)機(jī)關(guān)已蓋章的備案文件復(fù)印件一份)