香港被歐盟列入稅務“灰名單”中,你的香港公司該怎么辦?

10月5日,歐盟公布了2021年的第二份“稅務不合作司法管轄區名單”(EU list of non-cooperative jurisdictions for tax purposes,即“黑名單”),宣布將安圭拉、多米尼加和塞舌爾從歐盟不合作名單中刪除。

原本,這是歐盟一年兩次的常規動作,但沒想到的是:歐盟將香港列入「稅務合作事宜觀察名單」(即所謂的“灰名單”),原因是認為香港不就部分源自外地的被動收入征稅或會構成“雙重不征稅”的情況。

對此,使用香港公司進行跨境投資的公司或個人都頗為關注。比如,上面這位內地客戶,在國慶假期結束后第一個工作日即聯系我們,進行溝通。該話題熱度可見一斑。

香港政府的反應:將修訂法例應對“灰名單”

面對業界關切,香港特區政府發言人表示,香港多年來采用地域來源原則征稅,因此源自香港以外地方的利潤一般來說在香港無須繳納利得稅。

更為重要的是,發言人還表示,香港特區政府在支持打擊跨境避稅的大原則下,愿意做出配合,并已向歐盟承諾將于2022年底前修訂香港《稅務條例》及于2023年落實相關措施。

方塊知識:近年來,香港積極支持國際稅務合作所做的努力那么,接下來,香港的法例修訂會有何走勢?對香港公司的使用有何影響呢?

香港作為國際金融中心,一直以來積極參與和支持國際稅務合作,并履行對歐盟做出的承諾。這些努力和已落實的措施主要包括:

- 于2018年9月1日生效的《多邊稅收征管互助公約》,讓香港有效落實OECD的自動交換財務賬戶資料(即CRS信息交換)和打擊侵蝕稅基及轉移利潤方案,而第一次與相關的稅務管轄區進行的自動交換資料已于2018年9月至10月順利進行。

- 于2018年7月及2019年2月分別通過《2017年稅務(修訂)(第6號)條例草案》,修訂有關企業財資中心、專業再保險、專屬自保保險、離岸基金及離岸私募基金的稅務優惠措施,將相關稅率優惠的適用范圍由外地交易延伸至本地交易,以符合國際社會的要求。

- 持續不斷地與其他司法管轄區簽訂避免雙重課稅協定和信息交換協議,目前共計已經簽訂了45份全面性避免雙重課稅協定,而香港的稅務資料交換網絡也增加至126個。

這并非香港第一次被歐盟“盯上”

在嘗試回答這個問題前,我想,我們有必要先了解一下歐盟稅務“黑名單”和“灰名單”到底是怎么一回事。

該名單始于2017年,由歐盟委員會于2017年開始定期更新,一年更新兩次。僅僅在2017年至2018年短短的一年期間,歐盟曾將包括香港在內的68個稅務管轄區列入灰名單,并跟進有關稅務管轄區落實國際稅務合作要求的進度。

也就是說,這并非香港第一次被歐盟列入灰名單。

早在2017年的歐盟首次發布的名單中,香港一度被列入了“灰名單”,澳門則位居“黑名單”中。后來,隨著不斷修訂法例,香港和澳門紛紛從名單上下榜。確切地說,香港是在2019年3月12日,被歐盟從灰名單上“摘帽”的。

被歐盟列入“灰名單”意味著什么?

時隔兩年多,如今歐盟再次將灰名單的帽子戴在了香港的頭上。這當然不是什么好消息,但是,也沒有必要大驚小怪,我們或許應該動態地看待這一問題。

被歐盟再次列入灰名單,自然會給香港聲譽帶來一定的負面影響。但在2023年香港修例完成并實施前,香港公司不會因為香港被列入稅務合作事宜觀察名單而被歐盟成員國施以稅務抵制措施。

也就是說,香港此次被歐盟列入灰名單,并不會有實質性的影響。至少在接下來歐盟給予香港修訂稅務條例的兩年內,香港公司不用為此擔心。

至于2023年后,屆時,一旦香港完成稅務安排方面的修訂,歐盟會將香港從灰名單中剔除,如同2019年一樣。因此,香港公司更加毋須為此憂心了。

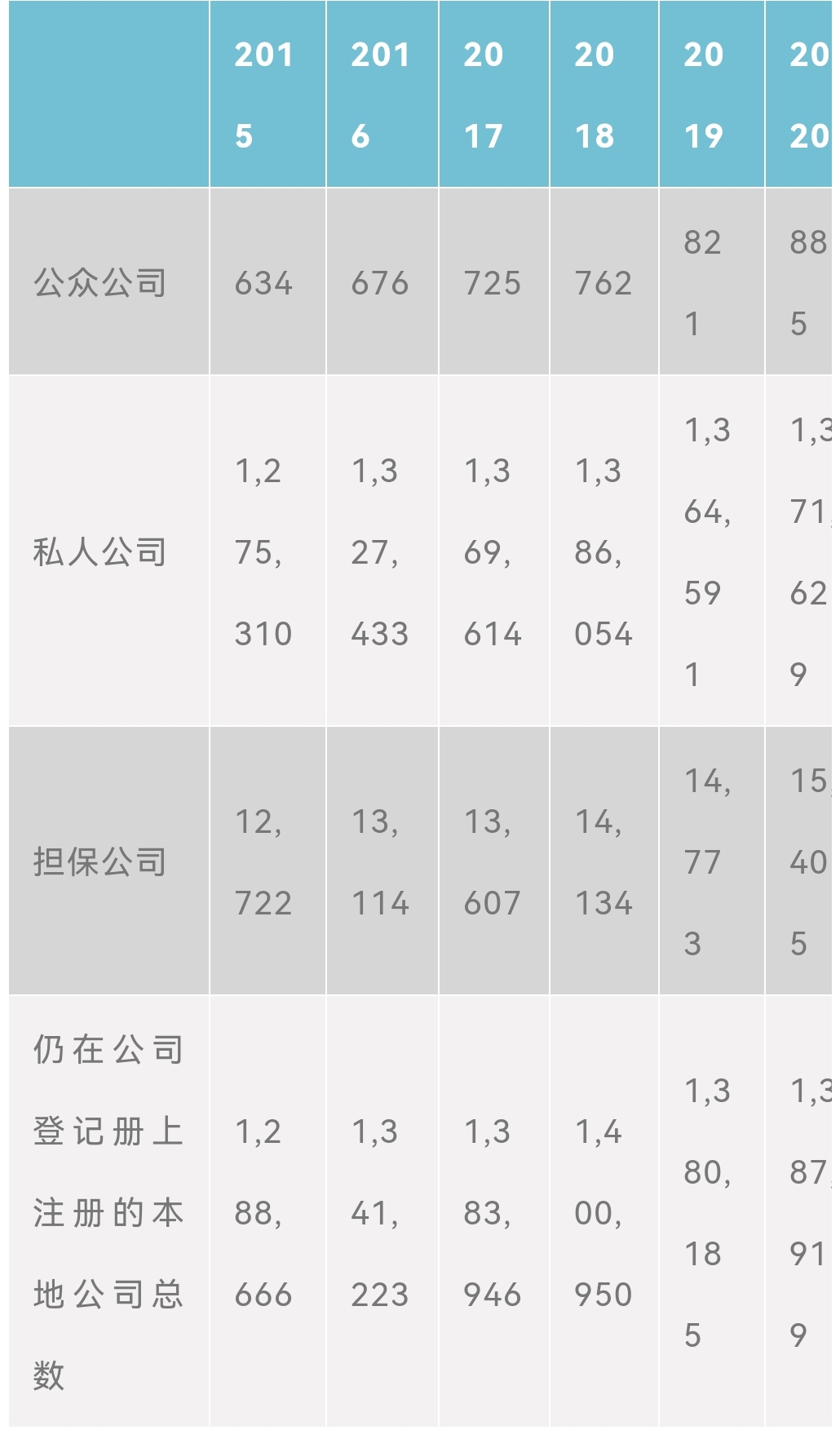

從下表的統計數據看,在2017-2019年的兩年內,盡管香港曾被歐盟列入“灰名單”,但香港公司的注冊和使用,并沒有出現明顯的下滑,仍在公司登記冊上注冊的香港本地公司總數(所有類型)反而在2018年達到了有史以來的最高值——「1,400,95家!」

那么,我們似乎也有理由相信,在2021-2023年的兩年過渡期內,香港公司的使用也同樣不會出現陡轉直下的情況。因此,您和您客戶的香港公司,不必為此焦慮。

接下來,香港法例可能會有哪些修訂呢?

對此,我們可以從特區政府發言人的發言中窺見香港未來法例修訂的“變”與“不變”。根據香港政府的官方表態,香港將可能修訂:

- 針對企業(尤其是在香港沒有實質經濟活動的企業)被動收入納稅方面的法例,(對個人納稅人和金融機構不會有影響);

- 針對豁免源自外地收入征稅方面的法例,主要是離岸空殼公司透過“雙重不征稅”而在稅負上獲得利益的情況;

- 針對稅務信息交換方面的法例,通過加大信息交換力度,確保只有在其他司法管轄區就被動收入已交稅的情況下,才能在香港免稅。

其中,前2點是香港特區政府發言人明確提到的兩點。第3點,則是我們根據跨境稅收籌劃多年經驗做出的判斷,畢竟要想確保避免雙重不征稅,前提條件就是稅務信息得到更好的交換和共享。

宏Sir觀察

我們認為,香港接下來修例的一個重要參照可能會是:新加坡。

相比較而言,新加坡公司的稅率標準為17%,但針對前20萬應稅利潤有所豁免,所以實際稅負<17% 。但為什么歐盟沒有將新加坡列入到灰名單呢?

原因在于,新加坡公司境外來源的收入(主要是股息、利潤和服務費)免稅并不只有單純的“地域來源原則”而是需要具備一定條件,它們是:

1.在新加坡境外已經繳稅;

2.境外所得稅最高稅率≥15%;

3.是新加坡稅務居民。

不得不說,新加坡在稅制設定方面,比香港更具有前瞻性。

我們預計,接下來香港修例的方向很可能會向新加坡看齊。至于,香港公司征稅的“地域來源原則”,則將會在做了新加坡式的調整后繼續予以維持。

正如香港特區政府發言人所說,如此才能“維持香港稅制簡單明確和低稅率的優勢,以保持香港營商環境的競爭力”。

據悉,香港特區政府已經就具體修例內容充分諮詢持份者的意見。接下來,變化肯定是會有的。到底變化的方向和程度,是否會如我們上述所言,只能交由時間來檢驗。

讓我們拭目以待!