三種典型海外投資離岸架構(gòu)實(shí)例

二十國(guó)集團(tuán)(G20)委托OECD實(shí)施應(yīng)對(duì)稅基侵蝕和利潤(rùn)轉(zhuǎn)移行動(dòng)計(jì)劃(BEPS),在全球掀起了打擊稅基侵蝕和利潤(rùn)轉(zhuǎn)移的浪潮,與此同時(shí),美國(guó)更是極力在世界范圍內(nèi)推行其FATCA法案,力圖獲取美國(guó)居民的海外離岸賬戶信息,打擊跨國(guó)避稅,跨國(guó)企業(yè)利用離岸公司避稅面臨越來(lái)越大的風(fēng)險(xiǎn)與挑戰(zhàn)。與此同時(shí),世界范圍內(nèi)的離岸地的新注冊(cè)公司數(shù)量仍在不斷增加,除BVI群島外,2013年大多數(shù)離岸地的新注冊(cè)公司數(shù)量均比2012年增長(zhǎng)了8%到9%。雖然BVI群島2013年新注冊(cè)公司的數(shù)量同比下降了4%,但2013年仍有六萬(wàn)余家新離岸公司在BVI群島注冊(cè)成立。產(chǎn)生這一現(xiàn)象的原因在于,建立離岸公司、實(shí)施離岸架構(gòu)已經(jīng)成為跨國(guó)企業(yè)進(jìn)行海外投資的最為有效和成熟的模式,其不僅在節(jié)稅方面存在極大優(yōu)勢(shì),更具備投資信息安全、商業(yè)風(fēng)險(xiǎn)分散的特點(diǎn),可以說(shuō)企業(yè)預(yù)期增加的監(jiān)管和合規(guī)成本遠(yuǎn)遠(yuǎn)不及離岸架構(gòu)帶給企業(yè)的便利和收益。因此,在未來(lái)可預(yù)見的時(shí)期內(nèi),離岸架構(gòu)仍然將是跨國(guó)企業(yè)實(shí)施海外投資的最佳選擇。

海外投資的離岸架構(gòu)有兩個(gè)核心要素,一為離岸平臺(tái),一為海外信托計(jì)劃。離岸平臺(tái)的打造有兩個(gè)核心步驟,其一是選擇合適的離岸國(guó)家或地區(qū),其二是選擇合適的離岸公司形式。海外投資平臺(tái)的建立不僅可以規(guī)避國(guó)內(nèi)關(guān)于外匯、行業(yè)、資本市場(chǎng)運(yùn)作等方面的壟斷或管制,而且可以有效利用離岸地自由而又充滿活力的法律制度體系,實(shí)現(xiàn)完善、高效的海外投資結(jié)構(gòu)以及運(yùn)營(yíng)結(jié)構(gòu)的搭建。海外信托計(jì)劃是離岸架構(gòu)搭建的重要環(huán)節(jié),借助信托高效、隱秘、安全等特點(diǎn),離岸架構(gòu)成為更具優(yōu)勢(shì)的海外投資方案。華稅律師擬通過(guò)對(duì)以下三個(gè)典型的海外投資案例的介紹,向中國(guó)企業(yè)及高凈值人士展示離岸架構(gòu)的一些主要功能和優(yōu)勢(shì)。

典型架構(gòu)一:

隱蔽投資者信息,規(guī)避政策壁壘

基于政治、輿論等非商業(yè)因素的考量,投資者有時(shí)不便于將自己的信息對(duì)外公布,離岸架構(gòu)能夠有效地規(guī)避各種壁壘,將風(fēng)險(xiǎn)降到最低,并實(shí)現(xiàn)投資目的。

案例:中國(guó)國(guó)內(nèi)兩家公司A、B欲在美國(guó)投資,但因其主營(yíng)業(yè)務(wù)涉及敏感事項(xiàng),美國(guó)政府設(shè)定了嚴(yán)格的審查標(biāo)準(zhǔn),在投資過(guò)程中遭受政策阻擾。之后,A、B各以50%的股份合資在BVI群島設(shè)立了一間離岸公司C,并以C為投資主體在香港融資,從而順利進(jìn)入美國(guó)市場(chǎng),投資成功。

中國(guó)企業(yè)“走出去”時(shí),可以利用離岸公司信息保密、結(jié)構(gòu)安全、身份自由等獨(dú)有的特點(diǎn),合理規(guī)劃海外投融資項(xiàng)目,規(guī)避政治壁壘和政策壁壘,達(dá)到“曲線救國(guó)”的目的。

典型架構(gòu)二:

分散投資的商業(yè)風(fēng)險(xiǎn)

基于規(guī)避和分散風(fēng)險(xiǎn)的目的,投資者有時(shí)需要將不同的投資項(xiàng)目分別配備離岸平臺(tái),從而避免暴露整個(gè)投資過(guò)程中的投資結(jié)構(gòu),同時(shí)規(guī)避和分散投資的商業(yè)風(fēng)險(xiǎn)。

案例:甲、乙、丙是三位國(guó)內(nèi)高凈值人士,欲共同投資設(shè)立一家香港公司,來(lái)投資海外的三個(gè)項(xiàng)目,三位投資者最初設(shè)想的投資結(jié)構(gòu)見下圖。可以說(shuō)最初的投資結(jié)構(gòu)是存在隱患的,首先,投資者甲、乙、丙三人信息完全得不到保護(hù);其次,香港公司具備信息完全透明的特征,使得在之后的投資過(guò)程中所有項(xiàng)目投資結(jié)構(gòu)暴露無(wú)遺;最后,香港公司同時(shí)持有三個(gè)海外項(xiàng)目,這在風(fēng)險(xiǎn)防范和分散上存在很大隱患。

甲、乙、丙三人的海外投資結(jié)構(gòu)需要合理優(yōu)化,借助離岸平臺(tái)的優(yōu)化結(jié)果見下圖。首先,由甲、乙、丙三人各自持有一間BVI公司,分別為A、B、C,從而確保投資者信息的不透明性,三人的信息將完全被保密,保證原始投資信息的安全,并且將原本屬于甲、乙、丙三人的共同投資行為從投資人信息上進(jìn)行分離和隱藏,獲得投資者非關(guān)聯(lián)化的效果。其次,A、B、C三間BVI公司共同持有一間BVI公司D,D公司投資海外項(xiàng)目一;A、B、C三間BVI公司共同持有一間BVI公司E,E公司投資海外項(xiàng)目二;A、B、C三間BVI公司共同持有一間BVI公司F,F(xiàn)公司投資海外項(xiàng)目三。由于D、E、F都是BVI公司,依然利用其不透明性保證了投資方的信息安全。最后,用D、E、F三間BVI公司分別持有三個(gè)海外項(xiàng)目,達(dá)到了風(fēng)險(xiǎn)分散的目的。

典型架構(gòu)三:

規(guī)避稅法風(fēng)險(xiǎn),節(jié)約稅務(wù)成本

控制和節(jié)約稅務(wù)成本是離岸架構(gòu)的重要功能。除適用于長(zhǎng)期投資與經(jīng)營(yíng)的雙層愛爾蘭架構(gòu)外,離岸架構(gòu)也可以適用到一些中期以及短期的投資項(xiàng)目上。投資者在搭建其海外離岸架構(gòu)的投資平臺(tái)時(shí),應(yīng)當(dāng)著重考慮投資目的地國(guó)以及投資母國(guó)的稅法風(fēng)險(xiǎn),結(jié)合稅收協(xié)定優(yōu)惠、轉(zhuǎn)讓定價(jià)安排、無(wú)形資產(chǎn)調(diào)配等方式,在充分具有合理商業(yè)目的和經(jīng)濟(jì)實(shí)質(zhì)的基礎(chǔ)上打造經(jīng)濟(jì)利益與稅收利益一致化的離岸架構(gòu),從而規(guī)避稅法風(fēng)險(xiǎn),節(jié)約跨國(guó)稅務(wù)成本。

案例:中國(guó)集團(tuán)企業(yè)A欲投資東南亞甲國(guó),目的在于獲取當(dāng)?shù)亓畠r(jià)的勞動(dòng)力和利用先進(jìn)技術(shù)開發(fā)當(dāng)?shù)卦牧希捎谀繕?biāo)原材料在甲國(guó)屬于買方市場(chǎng),因此中國(guó)企業(yè)A擁有充分強(qiáng)勢(shì)的定價(jià)權(quán)限。

最初的投資結(jié)構(gòu)見下圖。

由于上圖的直接投資結(jié)構(gòu)過(guò)于簡(jiǎn)單,對(duì)投資者的信息沒(méi)有任何保護(hù),極大限制了中國(guó)企業(yè)A充分行使定價(jià)的權(quán)限以及境內(nèi)外利潤(rùn)的安排,降低了資金和利潤(rùn)的靈活性,并且為中國(guó)企業(yè)A未來(lái)退出甲國(guó)的投資埋下了沉重的跨國(guó)稅收負(fù)擔(dān)。因此,需要對(duì)A企業(yè)的海外投資架構(gòu)重新規(guī)劃和設(shè)計(jì)。

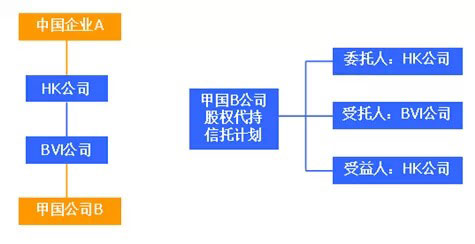

利用離岸架構(gòu)對(duì)中國(guó)企業(yè)A投資甲國(guó)的實(shí)施方案優(yōu)化結(jié)果見下圖。首先,中國(guó)企業(yè)A在香港設(shè)立投資平臺(tái)HK公司,并將資金注入HK公司。其次,HK公司在BVI設(shè)立BVI信托公司,并把資金置入BVI公司的信托計(jì)劃中,信托受益人設(shè)定為HK公司,受托人設(shè)定為BVI公司。最后,BVI公司運(yùn)用信托計(jì)劃中的資金在甲國(guó)設(shè)立B公司,承擔(dān)目標(biāo)原材料的生產(chǎn)功能。

這一離岸架構(gòu)將離岸平臺(tái)與信托計(jì)劃有效地結(jié)合起來(lái),除了前述離岸架構(gòu)本身具備的商業(yè)投資優(yōu)勢(shì)外,還具有以下三個(gè)稅務(wù)優(yōu)勢(shì):

1.充分發(fā)揮投資企業(yè)的定價(jià)優(yōu)勢(shì)

由于目標(biāo)原材料在甲國(guó)屬于買方市場(chǎng),因此,HK公司購(gòu)進(jìn)B公司生產(chǎn)的原材料時(shí)可以自由靈活的實(shí)施定價(jià)安排,并且可以把境內(nèi)企業(yè)與HK公司的采購(gòu)定價(jià)相分離,避免境內(nèi)稅務(wù)當(dāng)局對(duì)價(jià)格和收入的稅務(wù)監(jiān)管。境內(nèi)A企業(yè)可以與HK公司共同向B公司實(shí)施原材料采購(gòu),從而增強(qiáng)采購(gòu)價(jià)格的合理性。

2.隱蔽關(guān)聯(lián)投資及交易信息

通過(guò)在境內(nèi)A企業(yè)與甲國(guó)B公司之間置入兩層離岸公司以及一份股權(quán)代持信托計(jì)劃,可以有效地隱蔽境內(nèi)A企業(yè)與甲國(guó)B公司之間的投資關(guān)系,使得它們之間的交易和安排更為自由和靈活。

3.降低投資退出時(shí)的跨國(guó)稅務(wù)成本

在離岸架構(gòu)中置入股權(quán)代持信托計(jì)劃一方面可以隱蔽投資者與被投資公司之間的投資關(guān)系,另一方面,可以簡(jiǎn)化并隱蔽地實(shí)施投資退出的資本運(yùn)作,從而避免跨國(guó)稅務(wù)成本。當(dāng)境內(nèi)A企業(yè)欲退出其在甲國(guó)的投資時(shí),不必直接轉(zhuǎn)讓B公司的股權(quán),而是由BVI公司、HK公司以及擬受讓方共同修訂并簽署原有的股權(quán)代持信托計(jì)劃,將委托人和受益人更改為擬受讓方,之后,HK公司再將BVI公司的股權(quán)在香港轉(zhuǎn)讓給擬受讓方,從而實(shí)現(xiàn)在甲國(guó)投資的退出。BVI公司和HK公司的上述資本運(yùn)作只需繳納少量的稅額即可完成,從而節(jié)省跨國(guó)性稅務(wù)成本。

小結(jié)

隨著經(jīng)濟(jì)全球化的加深,離岸架構(gòu)在全球資本市場(chǎng)越發(fā)多元化地發(fā)展,不同領(lǐng)域不同規(guī)模的投資者對(duì)其認(rèn)知和了解也愈發(fā)深刻,離岸不再僅僅是強(qiáng)調(diào)稅收調(diào)控上的工具,它強(qiáng)大的自我法律保護(hù)體系以及自身所擁有的完美資本運(yùn)作環(huán)境已經(jīng)慢慢走近大眾心中,不再陌生,成為海外綠地投資結(jié)構(gòu)中的必要因素。可以說(shuō),離岸公司的建立一直以來(lái)都是高凈值人士財(cái)富管理的最強(qiáng)大工具之一,在節(jié)稅和規(guī)避風(fēng)險(xiǎn)的基礎(chǔ)上讓自己的財(cái)富增值和安全得到有效保障。中國(guó)企業(yè)以及高凈值人士應(yīng)當(dāng)積極尋求境內(nèi)稅務(wù)律師的幫助,合理規(guī)劃和利用離岸架構(gòu),確保自身的海外投資免受商業(yè)及稅務(wù)風(fēng)險(xiǎn)的侵?jǐn)_。(By:華稅律師事務(wù)所)

laose關(guān)注

看這里http://www.lxbsy.com/question/58962說(shuō)中國(guó)即將對(duì)離岸公司征稅,實(shí)行后對(duì)這三種架構(gòu)會(huì)帶來(lái)什么影響?