近日戰新板暫時擱置,不少在國外退市準備國內上市的企業估計哭暈在廁所。那么今天,我們就一起來討論下VIE結構的境外上市公司回歸國內上市可能涉及的稅務問題,本文當中,我們分以下四個部分詳細介紹:VIE模式的原理、VIE模式下的稅收利益、拆除VIE模式可能涉及的稅務問題、VIE模式稅收監管問題。

VIE模式(VariableInterestEntities,直譯為”可變利益實體”),即VIE結構,在國內被稱為”協議控制”,是指境外注冊的上市實體與境內的業務運營實體相分離,境外的上市實體通過協議的方式控制境內的業務實體,業務實體就是上市實體的VIEs(可變利益實體)。VIE結構以隱性的”協議控制”渠道,規避了”股權控制”模式下政府對企業海外上市融資的政策限制。

一、VIE模式控制原理

基于國內產業政策對于外資的限制,互聯網、傳媒、教育等企業紛紛采取VIE模式繞開法律監管,實現境外上市、獲得境外資本的投資。在VIE模式中,境外離岸公司不直接收購境內經營實體,而是在境內投資設立一家外商獨資企業,為國內經營實體企業提供壟斷性咨詢、管理等服務,國內經營實體企業則將其所有凈利潤,以”服務費”的方式支付給外商獨資企業。同時,該外商獨資企業還通過一攬子協議,取得對境內企業全部股權的優先購買權、抵押權和投票表決權、經營控制權。

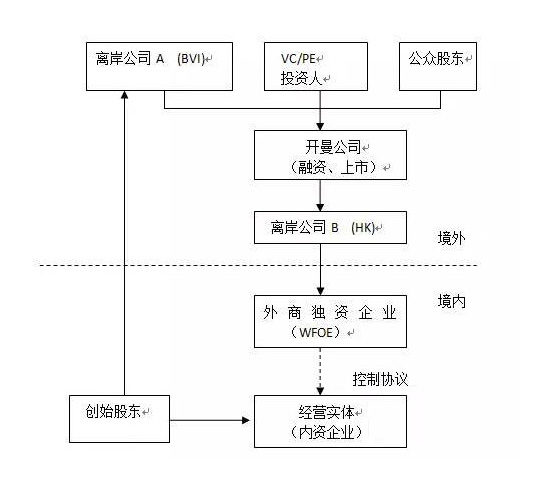

VIE模式的搭建通常分以下五步實現(如圖所示):

1.企業(指內資經營實體)的創始股東在境外設立一個離岸公司A,比如在英屬維爾京群島(BVI)或是開曼群島。

1.企業(指內資經營實體)的創始股東在境外設立一個離岸公司A,比如在英屬維爾京群島(BVI)或是開曼群島。

2.這個A公司與VC、PE及其他的股東,再共同成立一個公司(通常是開曼),作為上市的主體。

3.上市主體公司再在BVI或者是香港全資設立離岸公司B。

4.離岸公司B再在境內設立一個或多個全資子公司(WFOE)。

5.該WFOE與國內運營業務的實體簽訂一系列協議,以達到完全控制國內實體企業之目的。

其中簽訂的協議主要包括:

(1)貸款協議:即WFOE貸款給內資經營實體的股東,股東將資金注入企業發展業務。

(2)股權質押協議:內資企業的股東將其持有的實體企業的股權完全質押給WFOE。

(3)獨家顧問服務協議:通過該協議實現利潤轉移,協議規定由WFOE向經營實體企業提供排他性的知識產權及技術顧問服務,而實體公司向WFOE支付的費用額為全年的凈利潤。

(4)資產運營控制協議:通過該協議,由WFOE實質控制經營實體的資產和運營。

(5)認股權協議:即當法律政策允許外資進入實體公司所在的領域時,WFOE可提出收購實體公司的股權,成為法定的控股股東。

(6)投票權協議:通過該協議,WFOE可實際控制經營實體董事會的決策或直接向董事會派送成員。

通過這一系列的控制協議,內資經營實體實質上已經等同于WFOE的”全資子公司”。目前大家熟悉的互聯網信息服務巨頭及電子商務巨頭如新浪、網易、搜狐、百度、騰訊、阿里等大批企業均采用這一模式在境外上市。

二、VIE模式下的稅收利益

協議控制境外上市除了融資方便等因素外,稅務上的節稅效應也是企業重要考量因素,我們逐一主體分析如下:

(一)經營實體公司的稅收利益

經營實體企業利用WFOE公司進行關聯交易,通過向WFOE公司支付特許權使用費、顧問費、技術轉讓費等方式實現利潤轉移至WFOE公司,進而在WFOE公司享受相應所得稅優惠,降低了整體所得稅稅負。

(二)WFOE公司的稅收利益

一是WFOE公司作為外商投資企業,往往比一般企業更容易享受稅收優惠,例如新稅法實施前,特定區域內生產性外商投資企業的優惠稅率;經營期在10年以上的兩免三減半政策;新稅法實施后,高新技術企業所得稅優惠稅率、技術先進型服務企業的所得稅和流轉稅優惠政策。

二是在VIE模式下,作為經營實體公司轉移利潤的承載體,協同境內經營實體公司使得境內經營業績的實際稅負大大降低了。

(三)HK公司(離岸公司B)的稅收利益

稅收利益:通過享受稅收優惠,進一步降低了VIE架構的整體稅負

VIE模式下,由于中國與開曼未簽訂稅收協定,僅簽訂稅收情報交換協議,WFOE公司若直接向開曼公司分紅時,需按規定扣繳10%預提所得稅,而通過注冊成立香港公司作為非居民企業安排,在中國境內設立WFOE公司,WFOE公司的利潤返回香港公司時,可以享受5%的預提所得稅。通過設置香港離岸公司B環節,降低了利潤向境外投資者分配的稅負,增加了境外上市公司留存收益。

(四)開曼公司的稅收利益

三、拆除VIE模式可能涉及的稅務問題

(一)拆除協議控制模式時,境內外各法律主體、納稅主體如何變化,如注銷、重組等,相應的納稅義務和適用的稅收政策如何變化?

拆除協議控制模式時,若只是控制協議的解除,境內外主體公司層面和股東層面均未發生變化時,由于中國稅法以法人為主體,因此控制協議的取消,納稅主體并不會發生變化。

但控制協議解除同時對WFOE公司進行了重組,則會引起的相應的稅務問題。

(二)相應的原境內主體(境內WFOE、境內實體)原曾享受的國內稅收優惠是否會被撤銷導致補繳稅收,從而增加拆除協議控制時的稅務成本、會涉及哪些稅種,有多大影響程度?

【對于境內實體企業】

由于境內實體企業本身不存在享受稅收優惠,故解除協議后不會引起稅收優惠的變化。但拆除境內實體企業與境內WFOE協議控制,切斷兩者之間的利益轉移,并按獨立交易價格原則發生交易行為,則原先的關聯交易轉讓利潤行為可能引起主管稅務機關的注意,境內實體企業以前年度的轉移利潤行為可能面臨被納稅調整及處罰的風險。

【對于境內WFOE公司】

由于解除協議控制,外商投資企業性質、經營模式并未發生變化,稅收待遇是否會變化則取決對WFOE公司的重組模式(如成為境內實體企業股東、子公司或資產業務納入經營實體等)

若由于重組行為,引起境內WFOE企業外資企業身份變化或經營模式的改變,原來享受稅收優惠條件不符合要求,則不能享受稅收優惠甚至補稅情況。例如WFOE公司重組為境內實體企業的股東,稅收政策基本無變化;若WFOE公司重組成為境內實體企業的子公司時,WFOE公司則有可能因外資企業轉為內資企業引起稅收待遇變化;若WFOE公司采用業務整合、剝離等方式重組,可能引起WFOE公司的高新技術企業、軟件企業、技術服務先進型企業等評價指標變化,不符合繼續享受相關稅收優惠條件。

(三)如進行股權交易,涉及的居民企業和非居民企業如何認定?稅收負擔如合變化?

對WFOE公司重組,如涉及股權交易,境內實體企業向HK公司(離岸公司B)收購其持有的WFOE公司股權時,會涉及香港公司(離岸公司B)為居民企業/非居民企業的認定問題。如何認定?需要遵循以下相關規定:

2009年4月22日,國家稅務總局發布《國家稅務總局關于境外注冊中資控股企業依據實際管理機構標準認定為居民企業有關問題的通知》(國稅發[2009]第082)號)(以下稱”通知”)。通知從企業日常經營管理人員履職的場所、財務及人事決策機構或人員的所在地、董事及高級管理人員的所在地,企業主要財產、會計賬簿、公司印章、股東會董事會決議存放地或者所在地等四個方面作為判斷實際管理機構所在地的標準。

境外中資企業同時符合以下條件的,根據企業所得稅法第二條第二款和實施條例第四條的規定,應判定其為實際管理機構在中國境內的居民企業,并實施相應的稅收管理,就其來源于中國境內、境外的所得征收企業所得稅。(一)企業負責實施日常生產經營管理運作的高層管理人員及其高層管理部門履行職責的場所主要位于中國境內;(二)企業的財務決策(如借款、放款、融資、財務風險管理等)和人事決策(如任命、解聘和薪酬等)由位于中國境內的機構或人員決定,或需要得到位于中國境內的機構或人員批準;(三)企業的主要財產、會計賬簿、公司印章、董事會和股東會議紀要檔案等位于或存放于中國境內;(四)企業1/2(含1/2)以上有投票權的董事或高層管理人員經常居住于中國境內。

香港公司(離岸公司B)轉讓WFOE股權所得,根據上述規定,如果香港公司(離岸公司B)被認定為實際管理機構在中國境內的居民企業(非境內注冊居民企業),香港公司應就其來源于中國境內、境外的所得征收企業所得稅按25%征稅,而不是按向非居民企業5%的稅率征稅。

(四)拆除協議控制前后實質性的業務(利潤)如何在不同的納稅主體之間變更,從而引發相關所得稅等稅務成本的改變?

拆除協議控制前,經營實體的利潤通過協議控制模式實際分別體現在經營實體公司和WFOE公司里,如前所述存在利潤轉移的問題。

拆除協議控制后,由于WFOE公司最終注銷(WFOE公司為殼公司的情況下)或重組并入經營實體公司(WFOE公司有實際業務情況下),實質性業務利潤是否變化要視重組模式而定。存在三種情況:

1.WFOE公司為殼公司情況下,WFOE公司直接被清算注銷,利潤無需轉移,該環節流轉稅金及附加可節省;在此種情況下,WFOE公司一般亦不會享受企業所得稅方面的優惠政策,拆除協議控制并清算注銷后,對企業所得稅無影響。

2.WFOE公司為實體公司,但只是進行業務重組,從稅務上來說,業務重組后,轉移利潤功能消失,盈利能力提高,相對于原先協議控制模式下,所得稅稅負有所增加,當然原來轉移利潤時所產生的流轉稅金及附加也可以節省。

3.WFOE公司為實體公司,最終WFOE公司以股權方式重組納入經營實體公司體系,WFOE公司成為經營實體公司的子公司或孫公司,拆除協議控制后,WFOE公司未來繼續存在,重組的具體內容和方式的不同,相關稅務成本亦會不同(此種情況分析會比較復雜,具體需結合重組內容分析,總體而言對稅務成本的影響有正有負)。(顧春曉 完)

]]>