最近,資本市場及創業界最令人激動和期待的事情,莫過于內地創業板的順利進展及開放了,一批先鋒創業企業和創業者成為萬眾矚目的對象。與之形成鮮明對比的是,蘇州大方特種車股份有限公司(下稱“蘇州大方”)及其董事長李榮生卻因為卷入香港借殼上市的陷阱,也掀起不小的波瀾。

上市陷阱

據報道,李榮生是鄭州大方實業有限公司(下稱“鄭州大方”)的老板,持有其74%的股份,這是國內第一家以橋梁施工機械租賃為經營模式的公司,另外李榮生投資設立的蘇州大方,成為以特種車為主的生產基地。蘇州大方在2008年底,獲得過匯富東方創業投資顧問有限公司(下稱“匯富東方”)旗下的三只基金1億元人民幣的投資(占18.02%的股份)。

李榮生控制的蘇州大方及鄭州大方(下統稱“大方公司”)是中國領先的基建專用重型設備及相關服務供貨商,研制成功我國第一臺2,500噸模塊式液壓動力平板運輸車、第一臺公路鐵路兩用車、第一臺多功能組合式起重機,上述三項均有發明專利。公司還成功研制多臺液壓動力平板運輸車并車技術,該技術屬于國家863計劃項目,填補國內空白。另外,在財務數據方面,蘇州大方2008年的產值近4億元,凈利潤3,000多萬元;2009年截至10月中旬的產值近7億元,凈利潤7,000多萬元。按預測,大方公司2009年的營業額將達12億元,利潤2億元。

李榮生及其控制的兩家公司鄭州大方和蘇州大方,在其投資人匯富東方及汪曉峰的一手操作下,海外借殼上市的大致流程如下:

第一步:境外人士汪曉峰投資設立并100%控制境外公司China Infrastructure Industries Corporation(下稱“中國建設重工”),中國建設重工又設立2家境外(BVI)公司:China Equity Investments Limited(下稱“中股投公司”)和Topbest Glory Limited(下稱“鼎優公司”),鼎優公司在國內設立外商獨資企業——蘇州鼎優科技有限公司(下稱“蘇州鼎優”)。

第二步:中股投公司與鄭州大方簽訂股權轉讓及增資合同,以1865.762萬元的價格受讓李榮生在鄭州大方74%的股份,再向鄭州大方增資3781.95萬元,成為鄭州大方控股股東,擁有89.6%的股權;蘇州鼎優則與蘇州大方簽署了《業務合作框架協議》、《獨家技術支持與技術服務合同》、《獨家管理及咨詢服務合同》,通過合同綁定方式,蘇州大方產生的利潤將計入蘇州鼎優的報表,通過這種“類新浪”模式,蘇州大方間接被鼎優公司控制。鄭州大方和蘇州大方也因此被中國建設重工間接控制。

第三步:選定了香港上市殼公司保興發展,中國建設重工以反向并購的方式置換進保興發展,并更名為中國建設重工集團有限公司。按此重組方案,收購完成后,李榮生及管理層持有上市公司的股份為19.38%,汪曉峰持股21.85%,孫粗洪13.34%,保興發展的老股東36.26%,來自配售的新股東持有9.17%。

但實際上,直到上市進程即將完成、李榮生前往香港進入路演階段時,才發現自己和管理層實際持有的股份僅為1.85%,其余為可轉換債券,并且鎖定期均為2年。李榮生拿兩家可謂優質的國內公司到香港借殼上市,最后發現自己所占股份僅不到2%,原先幫忙借殼的汪曉峰卻成為潛在的最大股東,才知道自己掉入了別人早已設置好的陷阱。目前公司上市處于停止狀態,當事人雙方正在尋求法律途徑解決問題。

紅籌模式

國內民營企業為獲得外資VC的投資或尋求海外上市,通常采取“紅籌架構”的方式,企業原始股東在海外注冊離岸控股公司,然后以離岸公司的身份,反向換股收購國內的經營實體。海外控股公司的注冊地通常是在BVI(英屬維京群島)、開曼群島、百慕大群島或者香港。

假設甲先生與乙先生共同投資擁有一家境內公司,其中甲占注冊資本的70%,乙占30%。一般來說,紅籌基本構架的步驟是:

1.首先甲、乙按照國內公司的出資比例,在BVI(英屬維爾京群島)設立BVI-A公司,即所謂的特殊目的公司(SPV)。

2.然后,BVI-A公司以股權、現金等方式收購國內公司的股權,則國內公司變為BVI公司的全資子公司,即外商獨資企業(即WOFE,Wholly Owned Foreign Enterprise)。只要BVI公司(收購方)和境內公司(被收購方)擁有完全一樣的股東及持股比例,在收購后,國內公司的所有運作基本上完全轉移到BVI公司中。

3. BVI-A公司在開曼群島(或百慕大群島)注冊成立一家開曼公司,BVI-A公司又將其擁有的國內公司的全部股權轉讓給開曼公司。開曼公司間接擁有國內公司的控制權,作為VC融資的主體和日后境外掛牌上市的主體,同時也作為員工期權設置的主體。

4.甲、乙共同在BVI設立BVI-B公司,或分別設立BVI-B1和BVI-B2公司,以公司的名義持有甲、乙的開曼公司股份。

由于BVI公司屬于“外商”范疇,根據《指導外商投資暫行規定》和《外商投資產業指導目錄》(2004年修訂)的規定,有些行業可能不允許外商獨資或控股,以上操作方式就不適合。比如國內公司從事的是電信、互聯網、傳媒等需要牌照的行業,或者是部分敏感行業(如政府采購、軍隊采購)等,國內公司不適合直接被BVI-A公司反向收購轉換成WOFE。此時,可以通過BVI-A公司在國內設立WOFE,收購國內企業的部分資產,通過為國內企業提供壟斷性咨詢、管理和服務等方式,換取國內企業的全部或絕大部收入。同時,該外商獨資企業還應通過合同,取得對境內企業全部股權的優先購買權、抵押權和投票表決權(即所謂“新浪模式”)。

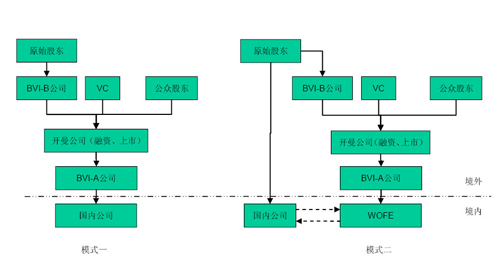

綜上所述,目前外資VC投資國內公司或國內公司海外上市的紅籌架構基本為:

在BVI注冊公司的原因是BVI對公司注冊的要求簡單,公司信息保密性強,但其低透明度低導致很難被大多數資本市場接受上市,而在開曼群島、百慕大注冊的公司可以在美國、香港及許多其他地區申請掛牌上市。

可是,由商務部、國資委、稅務總局、工商總局、證監會、外管局六個部委聯合出臺的《關于外國投資者并購境內公司的規定》(簡稱商務部“10號文”)于2006年9月8日起生效,對外資并購和紅籌上市產生了重大影響,甚至可以說是把紅籌上市的大門關上了。據公開信息,10號文出臺3年多以來,還沒有一家境內公司按規定、“合法”地經商務部批準完成“標準”意義上的跨境換股,從而實現紅籌結構的搭建和上市。

變通及風險

民營企業家選擇紅籌架構、通過境外SPV公司進行海外融資、上市、返程投資等,都是有其必然性的。國內的A股市場、甚至是深圳的中小企業板市場的門檻太高,限制也太多,排隊排得太長,民營企業要在國內上市難度還是非常大。正在拉開大幕的創業板,據說也有上千家企業在排隊。民營企業直接海外上市,證監會也有所謂的“456條款”的審批標準:即要求境內公司海外發行上市必須滿足“最近一年公司凈資產達到4億,按照合理的市盈率預期,公司的融資額不少于5,000萬,上市前一年公司稅后利潤不少于6,000萬”。而境內公司通過境外控股公司,可以選擇的上市地點很多,有些證券市場的門檻很低,更重要的是,上市后資產運作比較自由,不會受到國內政府部門的限制。

盡管有10號文的障礙,沒有一家境內公司“合法”地完成“標準”意義上的跨境換股及紅籌上市,但實際上仍有不少企業就在監管部門的眼皮底下成功上市了、或正在上市中,包括大方公司。

1.由于10號文等文件的實際操作的現狀事實上堵死了跨境換股之路,而“新浪模式”或“協議控制”模式基本上規避了股權轉讓的審批,商務部和證監會從未給出明確的“允許”或“禁止”的說法,這一模式仍然被很多公司采用。蘇州大方就是這樣,將其境內資產轉移出去的,但蘇州大方的股東由于尚未完成境外投資外匯登記手續,也沒有按照約定取得境外公司——鼎優公司80%的股權,結果蘇州大方相當于被人順手牽羊。

2.另外一種規避方式是股權代持,即擬在境外設立SPV的境內持有人,以其外籍親屬、朋友的名義設立SPV,并通過換股等方式收購境內公司/資產,由于不屬于境內居民收購,審批權在地方商務局,一些地方商務局往往會批準。鄭州大方就是通過這種方式,以很低的價格將資產轉移出去的,但鄭州大方也揭示了這種方式的主要風險:股權代持人“假戲真做”,實際控制人的股份落入他人之手。

3.如果境內公司已經是一家外商投資企業,就不再適用10號文。因此,很多企業就是利用這個政策空間,利用已經有的外商投資企業的“殼資源”,將擬海外上市的境內公司先裝到這個“殼公司”中。

4.當然,被逼急了的企業家還有最“簡便”和危險的辦法。有政府監管審批的地方,通常就有尋租的機會。既然10號文基本完全阻塞了境內民營企業將資產轉移至國外進行融資和紅籌上市的可能性,那么最簡單的辦法就是做成“資產是在10號文生效之前轉出境外”的假象,為審批機構提供了尋租空間。